Puede ser que hayas heredado, ganado una indemnización o una demanda o que hayas ahorrado pacientemente durante años: ¿Cómo invertir una gran cantidad de dinero, en especial si no has tenido la responsabilidad de gestionar montos tan grandes?

Afortunadamente hay instrumentos que te ofrecen seguridad y rentabilidad. Todo depende del objetivo que tienes para los recursos.

Alternativas de inversión para grandes cantidades de dinero:

- ETFs y fondos indexados

- Cartera permanente de inversión

- Portafolio de ciclo de vida

- Inversiones inmobiliarias

- Negocios en los que se tenga amplio conocimiento y experiencia

Para profundizar, responderemos la pregunta sobre la inversión de grandes cantidades de dinero usando tres puntos de vista:

- Mi experiencia con cientos de ETFs y fondos indexados.

- Ejemplos de los portafolios de inversión de los empresarios e inversores más calificados y exitosos.

- El estudio de tu propias fortalezas y conocimientos

Tabla de contenido

Antes de invertir (sobre todo en grandes cantidades), es importante que conozcas tu situación

Hay preguntas que conviene responder antes de seleccionar las mejores alternativas de inversión:

¿Sabes exactamente el monto que vas a invertir?

Parece una pregunta básica, pero luego de asesorar muchas personas y familias, te digo que el 95% de ellos no conocían su propia situación detalladamente antes de empezar la asesoría.

Si tu fortuna procede de una herencia o un litigio, ¿sabes cuánto deberás pagar en impuestos? ¿Sabes cuánto deberás pagar a los abogados? Es muy importante que revises esto y lo restes del monto original.

¿Cuánto necesitas para vivir?

Hace un tiempo asesoré a un caballero de cierta edad, quien siempre vivió con medios bastante justos, por decir lo menos. Hacia sus 65 años recibió una suma cuantiosa y, como es natural, decidió aumentar su nivel de vida. Al calcular sus gastos promedio, su fortuna duraría unos 10 años a lo sumo, manteniendo su ritmo de gastos.

Evidentemente esta situación no es sostenible. Es importante establecer el monto de dinero que requieres para mantener el nivel de vida que deseas, y ajustarlo, si es necesario. Idealmente los rendimientos anuales de tu patrimonio (descontando la inflación) deben ser superiores a tu costo de vida anual.

“Los Rendimientos de tu patrimonio deben ser superiores a tu costo de vida”

ingresopasivo.co

¿Cuál es tu objetivo con esta gran cantidad de dinero?

En algunos casos, como el del señor de 65 años, el objetivo es preservar el patrimonio. En otros casos el objetivo es usar los recursos para construir un negocio o crear un fondo para financiar una fundación. Cada caso es diferente. De tu objetivo depende la distribución de tu portafolio.

¿Sabes manejar el dinero?

A esto me refiero: Tienes suficientes conocimientos y experiencia para estudiar y tomar las decisiones por ti mismo, o prefieres contratar a un profesional. En el segundo caso te recomiendo leer el artículo sobre asesores, planeadores y coaches, donde te indicamos qué hace cada uno y como saber cuándo lo necesitas.

En este punto te invito a que anotes tus respuestas para luego continuar con las opciones de inversión.

Fondos Indexados y ETFs

Los ETFs son instrumentos de inversión que te permiten invertir en carteras de acciones, bonos, commodities, inmuebles y casi cualquier activo imaginable. Esta flexibilidad hace que puedas configurar tu portafolio ya sea para conservar o para crecer, de acuerdo al apetito de riesgo y nivel de conocimiento que tengas. Lee más sobre Fondos Indexados y ETFs en este artículo.

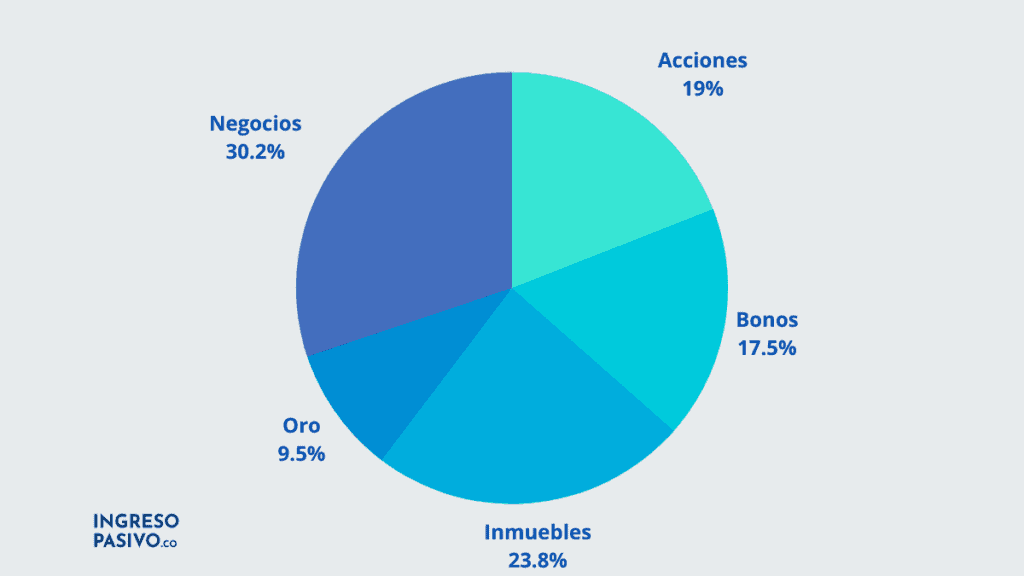

Si tu interés es el de proteger tu fortuna, una de las mejores alternativas consiste en una cartera permanente, la cual está conformada por acciones, bonos, efectivo, y oro en fracciones iguales, como te indicamos en el este resumen.

Si tu interés consiste en hacer crecer tu patrimonio, puedes configurar un portafolio de ciclo de vida (Burton Malkiel, Un paseo aleatorio por Wall Street) disponer de un porcentaje en acciones (digamos 30 a 60%) a través de ETF´s como VOO (Standard and Poor 500), VCR (Vanguard Consumre Discretionary) o VGT (Vanguard Technology Index).

El resto en bonos corporativos y bonos de la reserva federal. Expertos como Malkiel sugieren que el procentaje en Bonos sea similar a tu edad. Es decir, si tienes 40 años, el 40% del patrimonio debe corresponder a bonos. A los 65, el 65%.

El motivo para esto es que los bonos de alta calidad y los de la reserva federal tienden a soportar mucho mejor las crisis, mientras que las acciones tienden a crecer en las épocas de auge económico.

Algunas de las ventajas más llamativas de los ETFs y fondos indexados son:

- Máxima diversificación, baja el riesgo.

- Mínimo costo. El porcentaje de costo de administración puede estar entre 0,1 y 0,5%. Lejos del 2% a 3% de los costosísimos fondos de pensiones.

- Líquido. En la mayoría de los ETFs, la venta puede tomar algunas horas o pocos días. En ciertos casos puede tomar hasta un par de semanas, lo cual consideramos muy líquido.

- Seguridad: Gestoras de fondos de inversión como Black Rock y Vanguard administran billones (equivalente a los trillones en inglés) de dólares; se conocen como compañías serias y bien manejadas.

Nota: A menos que tengas gran conocimiento no te recomendamos que inviertas en acciones individuales. La inversión en acciones a través de ETFs reduce los riesgos asociados a la selección de acciones individuales a causa de la diversificación.

En qué invierten los empresarios e inversores multimillonarios sus fortunas

A continuación puedes ver el portafolio de inversión en acciones de grandes magnates: Bill Gates, Warren Buffet y Jeff Bezos (fuente: www.livewiremarkets.com y https://www.theinvestorspodcast.com/), así como algunos comentarios sobre la concentración de su fortuna.

Bill Gates, Fundador de la Fundación Bill y Melinda Gates

El cofundador de Microsoft es uno de los mayores accionistas, con una participación de 1,36% de las acciones a la fecha de publicación de este artículo. Esto equivale a más de 22 millardos de dólares (al valor de capitalización de mercado actual).

La siguiente es la distribución de su portafolio de acciones por sector:

Warren Buffet, CEO y accionista de Berkshire Hathaway

De acuerdo a www.livewiremarkets.com, Warren Buffet es dueño de un porcentaje significativo del conglomerado Berkshire Hathaway: alrededor de 16%. Es decir, aproximadamente unos 84 millardos de dólares. El portafolio de inversión de Warren Buffet está extremadamente concentrado en una acción.

La siguiente es la distribución de su portafolio de acciones por sector:

Jeff Bezos, CEO de Amazon

El portafolio de inversión de Jeff Bezos está altamente concentrado: Es dueño de aprox. 100 millardos de dólares en Amazon. Además, es dueño de un portafolio enorme de empresas relacionadas con Amazon.

En qué invertir grandes cantidades de dinero, en función de tu área de experiencia y conocimiento

Al revisar los portafolios de inversión de los tres magnates, llama la atención la alta concentración de sus inversiones en las empresas que fundaron, respectivamente Microsoft, Berkshire Hathaway y Amazon. Esto quiere decir que estos magnates consideran que sus empresas son el mejor destino para sus inmensos patrimonios.

Guardadas las proporciones, conviene usar esta misma lógica en nuestros casos particulares. Tal vez no hayas fundado una compañía de software o un conglomerado industrial, pero probablemente sí tengas experiencia en cierto negocio o industria.

Al conocer más de cerca un negocio o sector económico, tienes más información que el promedio sobre las oportunidades que se presentan, así como los riesgos a evitar.

Por ejemplo, si tienes experiencia en el sector inmobiliario, tendrás una perspectiva mucho más profunda sobre las inversiones inmobiliarias que una persona como yo, que haya trabajado en el sector farmacéutico.

Qué pasa si no tengo experiencia en ningún sector

El conocimiento es la fuente de muchas fortunas; sea cual sea tu situación actual, invierte una parte de tu dinero en prepararte. Toma cursos, contrata coaches y asesores competentes, y aprende cómo funcionan las diferentes alternativas de inversión.

En este artículo listamos 10 libros útiles en tu preparación para manejar las grandes cantidades de dinero que tienes la responsabilidad de proteger y hacer crecer. Mientras te preparas puedes usar una cartera permanente para proteger tu patrimonio mientras adquieres cada vez más conocimiento para asumir más riesgos en busca de más rentabilidad.

Conclusión: cómo invertir grandes sumas de dinero

- Los ETFs y Fondos Indexados son instrumentos muy flexibles, de bajo costo, que proveen gran diversificación y seguridad.

- Una cartera permanente es una estrategia apropiada para proteger el capital.

- Un portafolio de ciclo de vida te permite exponerte a un mayor riesgo, manteniendo la posición conservadora con bonos corporativos y de la Reserva Federal.

- Grandes empresarios concentran una parte significativa de sus patrimonios en las empresas que crearon o que dirigen.

- El conocimiento y experiencia de cada persona es clave para asignar una parte importante del patrimonio al sector, negocio o compañía que se conoce más profundamente.

- La preparación es la clave para crear valor y encontrar oportunidades para acrecentar el patrimonio y construir un portafolio de inversión diseñado para cada inversor. Prepárate y estudia continuamente.