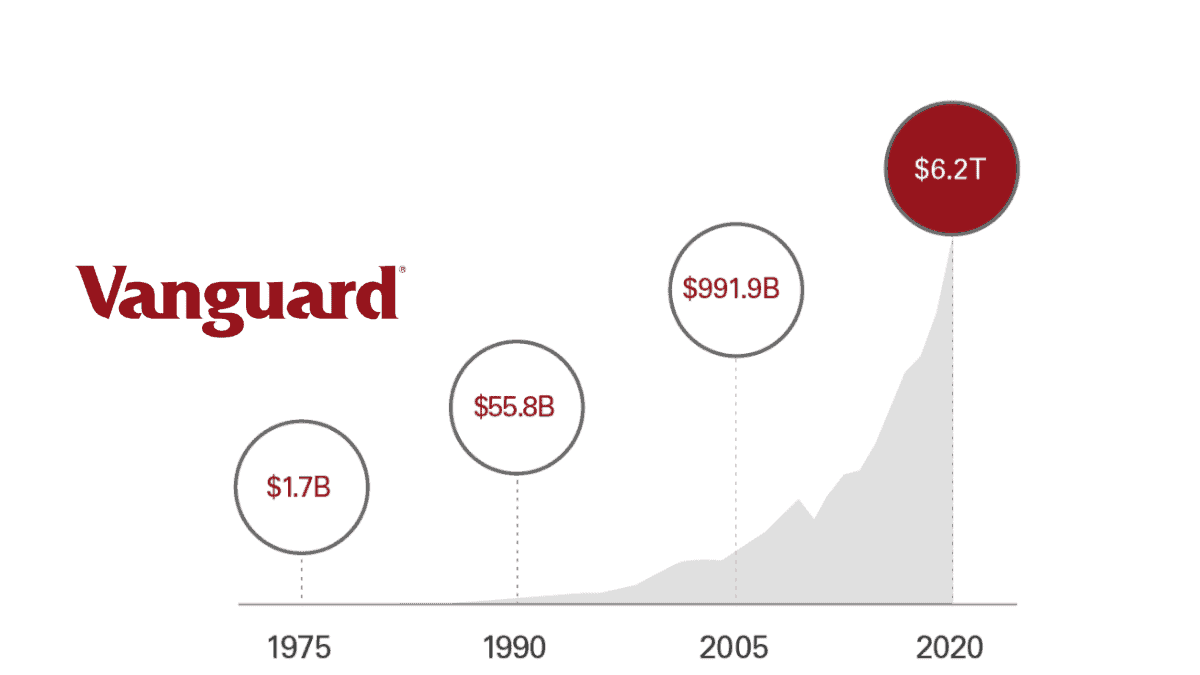

Vanguard es una de las sociedades gestoras de inversiones más grandes del mundo, con cerca de 6,2 billones (6.200 millones de millones) de dólares en activos administrados.

¿Qué es una sociedad gestora de inversiones (SGI)?

En los términos más simples, una SGI reúne dinero de múltiples inversores. El dinero reunido se invierte -naturalmente- con la esperanza de ganar rendimientos, los cuales se reparten entre los inversores en proporción al monto de su inversión.

Tabla de contenido

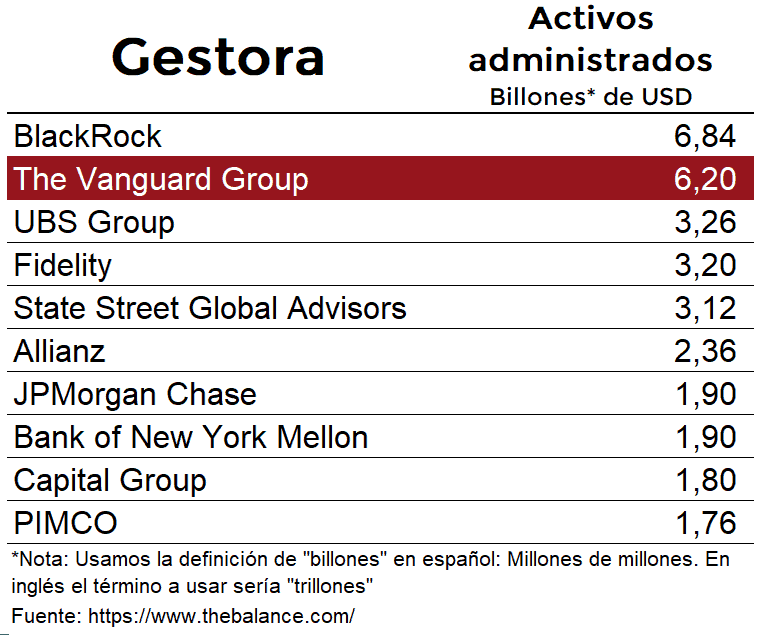

BlackRock y Vanguard: las Sociedades gestoras de inversiones más grandes del mundo

A continuación listamos las principales gestoras de fondos de inversión, dentro de las cuales Vanguard tiene un lugar protagónico.

The Vanguard Group: La revolución de los fondos

Más allá del inmenso tamaño de los fondos administrados, Vanguard tiene una gran importancia porque creó una verdadera revolución en las gestoras de inversiones.

Antes de la década de 1970 las sociedades y los individuos invertían a través de gestoras de inversiones activamente gestionadas.

Un fondo activamente gestionado tiene un administrador, el cual se encarga de decidir en qué se invierte el dinero. Todo esto está muy bien, sin embargo, esta figura tenía algunos puntos negativos ATENCIÓN: Sustentar con referencias:

- Desempeño por debajo del mercado en el largo plazo

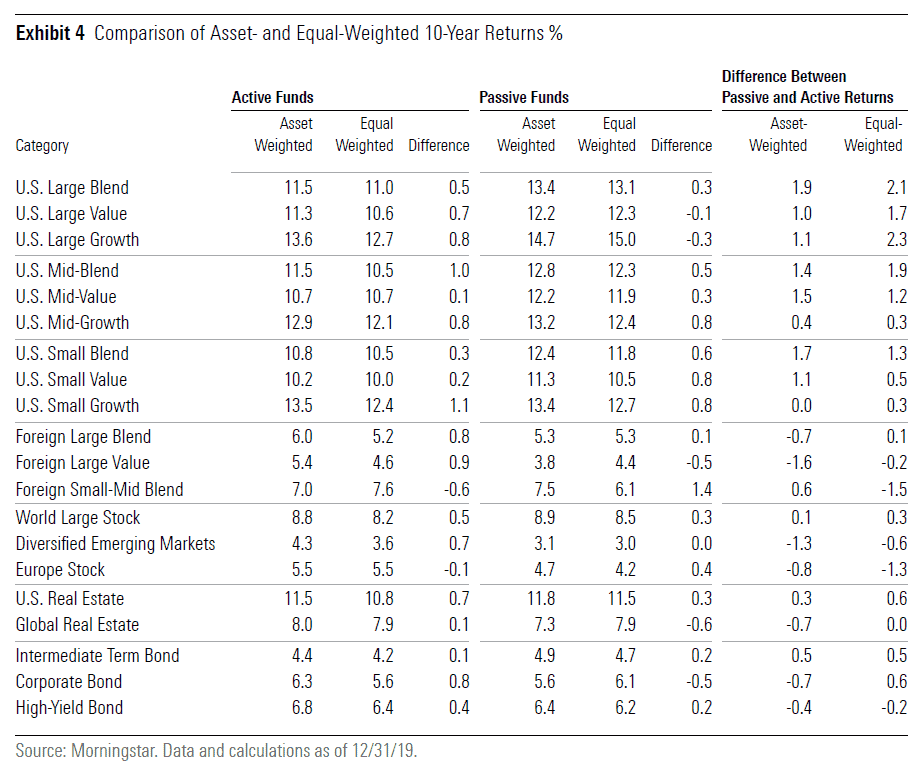

A continuación puedes ver un extracto del reporte “Morningstar’s Active/Passive Barometer”, del que se pueden resaltar:

Sólo 23% de los fondos excedieron el promedio de los fondos pasivos (ETFs) de comparación en el periodo de 10 años que terminó en diciembre de 2019.

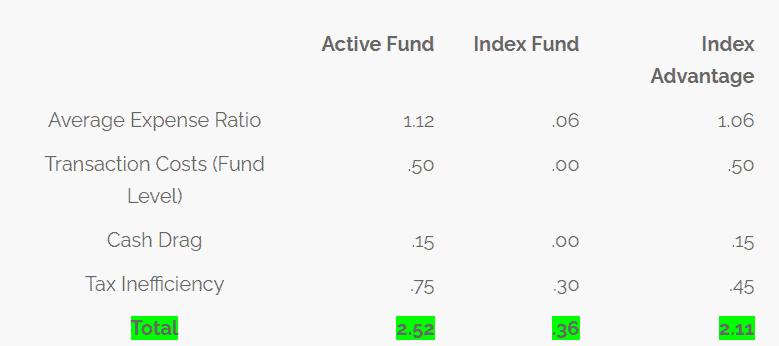

- Costo por administración reduce en varios puntos el desempeño

Tomado de https://highlandprivate.com/cost-and-benefit-comparison-for-active-vs-passive-funds/

- Una estrategia de continuo movimiento genera costos excesivos en comisiones

En términos generales, en el largo plazo la inversión para pensión en fondos pasivos produce 20% más de rendimientos que los las sociedades gestoras manejadas activamente, de acuerdo al documento escrito por el premio Nobel de economía William Sharpe:

“Una persona que ahorra para su retiro y que selecciona inversiones de bajo costo podría tener un estándar de vida 20% superior que un inversor comparable que invierte en fondos de inversión de alto costo”

Vanguard Group propone: En vez de ganarle al mercado, crecer con el mercado

Los tradicionales administradores de fondos activamente manejados buscan rendimientos superiores a los del mercado (naturalmente, si no, para qué tener un administrador), que se puede representar por el índice S&P 500.

Para sorpresa de muchos (especialmente sus inversores) los administradores profesionales no siempre obtienen mejores resultados que una persona sin ninguna preparación que invierte en Fondos Indexados como los de Vanguard. Algunos ejemplos recientes (tomado de Barrons.com):

- Sólo 29% de los gestores activos de fondos de inversión superaron el rendimiento del mercado descontadas las comisiones y otros cobros en 2019.

- 40% de los fondos representados en bonos corporativos vencieron al mercado en 2019.

- Únicamente 12% de los gestores activos de fondos de inversión que superaron al mercado en 1999 lo volvieron a superar en 2018. Sólo 11% de todos los gestores activos de fondos de inversión rebasaron su medida de referencia por dos o tres años consecutivos entre 2017 y 2019.

Estas estadísticas en palabras simples quieren decir:

Un fondo puede rebasar su medida de referencia por un año, pero es muy poco probable (11%) que lo haga por dos o tres años consecutivos. En otras palabras, si uno tiene mucha suerte y escoge la gestora de administración de fondos ganadora en un año, es muy improbable que lo sea en el siguiente.

En vez de tratar de superar los rendimientos del mercado es más seguro y rentable ir con el mercado, es decir, comprar un ETF o Index Fund que represente todo el mercado.

Fondos Indexados y ETFs

Las siglas ETF corresponden en inglés a Exchange Traded Funds, que se puede traducir al español como “fondos transables en la bolsa de valores”.

En su sentido más básico, un ETF es un tipo de fondo que posee activos (como acciones, commodities o futuros) y cuya propiedad está dividida en participaciones que se negocian en bolsas de valores.

Tomado de Business Insider y editado por ingresopasivo.co

The Vanguard Group: más allá de la historia

Estimado lector: si tengo el honor de que leas este artículo, pienso que puede ser porque estás buscando buenos destinos de inversión.

Hay un punto fundamental que tiene Vanguard, por lo cual me atrae tanto: las estadísticas.

Yo creo que la historia tiende a repetirse en ciclos.

“El que no conoce la historia está condenado a repetirla”

Napoleón Bonaparte

Personalmente creo que los humanos tenemos reacciones similares ante los mismos eventos.

En épocas de auge, muchos inversores se vuelven (¿nos volvemos?) extremadamente optimistas y eufóricos. En épocas de crisis, pesimistas, negativos y depresivos. Esto se repite sistemáticamente.

Las estadísticas de muchos fondos de Vanguard datan de los años 70s, 80s y 90s, es decir, tenemos estadísticas de 30, 40 y ya casi hasta 50 años.

¿Por qué es las estadísticas extensas son importantes?

Sé cómo se han comportado los fondos en las crisis, cómo se han comportado en los auges económicos, cómo se han comportado en las guerras y en muchas situaciones.

Incluso puedo calcular la combinación de fondos que mejores rendimientos ha tenido en los últimos años, pasando por crisis, auges, guerras, presidentes buenos, Trump y todo tipo de vicisitudes.

Al configurar mi portafolio de inversión procuro seleccionar sólo fondos que ya hayan pasado al menos por una o dos crisis. De fondos más nuevos (con menos años de estadísticas) no sé cómo se comportan en todas las situaciones, y por eso los evito.

Fondos Vanguard: ¿Cómo acceder a estas inversiones?

Si bien hay filiales de Vanguard en España, en Inglaterra y naturalmente en Estados Unidos, donde funcionan las oficinas centrales, para un inversor individual, una buena opción es a través de un bróker, como Ameritrade o MyInvestor entre muchos otros que mencionamos en nuestro artículo sobre Fondos Indexados y ETFs.

Vanguard ETFs y Fondos indexados: El portafolio ideal

El 100% de mis los clientes que toman nuestro programa de asesoría para estructurar sus Finanzas Personales ha preguntado: ¿Cuál es la mejor inversión?

Para responder esta pregunta desarrollamos la herramienta de recomendación de inversiones. En muchos casos, la herramienta recomienda los ETFs, por las ventajas que tienen sobre otras opciones, entre otras:

Ventajas de los ETFs y fondos indexados:

- Liquidez: Es posible tener el dinero a la vista. Retirar los recursos invertidos es cuestión de días o semanas. En el caso de los inmuebles este proceso puede durar meses o años incluso.

- Se puede invertir poco o mucho capital (desde algunos miles de EUR, sin que haya un límite superior definido)

- Diversificación: La diversificación es la esencia de Vanguard y en general de los ETFs

- Versatilidad: Hay muchos tipos de fondos. Para cada necesidad y cada gusto. Algunos ejemplos son: commodities, acciones, bonos soberanos, bonos corporativos, acciones por tamaño de empresa, acciones enfocadas en cierta región geográfica, acciones enfocadas en ciertas industrias etc.

- Costos bajos: Otra esencia de los fondos indexados, o ETFs como los de Vanguard

- Información muy abundante

Las siguientes preguntas son: ¿Qué porcentaje de mi portafolio debe estar en Fondos Indexados y ETFs? Y ¿Cuáles fondos indexados adquirir y en qué porcentaje?

Responder a la pregunta sobre cuál es el portafolio ideal para cada persona en cada momento (cambia con la edad y las metas) es un desafío demasiado ambicioso para un solo artículo, por lo tanto, no es la meta de este. Sin embargo, a continuación daré algunas pautas que hubiera querido saber cuándo empecé a invertir hace casi 2 décadas.

Breve guía de inversión en Fondos Indexados y ETF Vanguard (aplica para cualquier otra empresa gestora de inversiones)

Empecemos por presentar una versión MUY simplificada del balance de una empresa cualquiera. No te preocupes si no estás familiarizado con las finanzas, es una explicación para niños.

En el lado derecho del balance están los dos tipos de financiación de una empresa: el pasivo y el patrimonio. Esta financiación se usa para adquirir todos los activos de cualquier empresa: equipos, propiedades, dinero en el banco entre otros.

En el pasivo encontramos los créditos que una empresa toma para financiarse. En otras palabras, la empresa se compromete con un acreedor (un banco, un inversionista institucional o tú mismo) a devolverle el dinero prestado después de cierto tiempo con un interés fijo, digamos 5% al año. Uno de los instrumentos que muchas empresas usan para endeudarse se llama BONO corporativo.

Sencillo, ¿no?

Ahora el patrimonio: En el lado derecho, abajo. Este es el dinero que los inversionistas aportan para financiar la empresa (convirtiéndose en socios). Cuando compras ACCIONES, tu dinero se registra en este lugar del balance de la empresa. En este caso la empresa NO garantiza un interés fijo. Te puede dar dividendos y tú ganas si el precio de mercado sube y pierdes si el precio de mercado baja, porque se puede decir que eres codueño de la empresa.

De acuerdo a lo anterior, ¿te diste cuenta cuáles inversiones son las que bajan en la crisis?

Exacto, las acciones. Los precios de los bonos no tienen por qué caerse, porque el interés que te prometió la empresa es constante. No cambia. La empresa que se comprometió a pagarte 5% al año, te debe pagar ese 5%. Claro, si se quiebra puede incumplir o demorar el pago.

Otro escenario: imagínate que estamos pasando por un gran auge económico. ¿Cómo se comportan los bonos y las acciones?

En las épocas de gran crecimiento económico es frecuente que el valor de muchas acciones crezca a doble dígito (10%, 20% e incluso 30% o más al año), pero los bonos te pagaran…siempre lo mismo. En nuestro ejemplo: 5%.

Un ETF como el Vanguard S&P 500 ETF (VOO)es un fondo que sigue a un índice. En este caso al S&P 500, es decir, sigue un índice que representa un conjunto de acciones y por lo tanto tendrá un comportamiento característico de acciones: suben en los auges, bajan en la crisis.

Un ETF como el Vanguard Total Bond Market Index Fund ETF Shares (BND) tiene un comportamiento característico de los bonos: se mantiene en los auges, se mantiene en las crisis.

Resumen al portafolio ideal

Si tienes un portafolio de bonos únicamente (o fondos que representen bonos), te puede ir bastante bien durante la crisis, porque tal vez no pierdas dinero ya que los bonos pagan un interés fijo. Pero durante un crecimiento económico vas a dejar pasar la gran oportunidad de que tu patrimonio crezca montones.

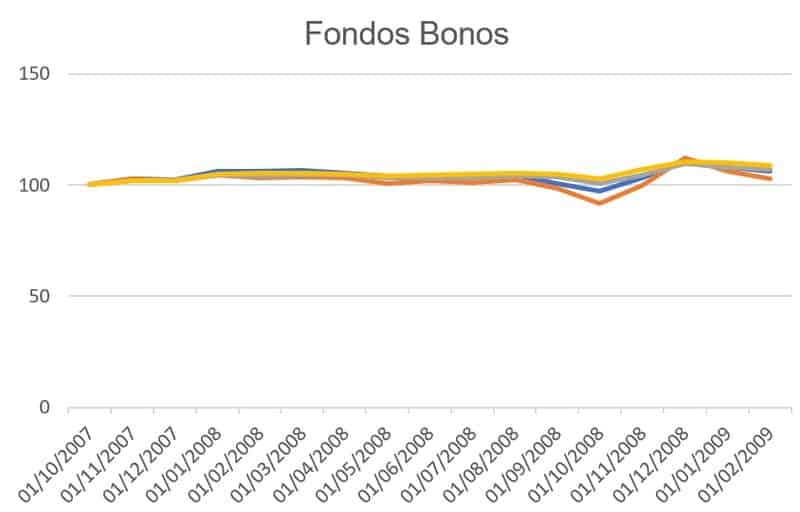

En la gráfica de abajo puedes ver que durante la crisis de noviembre 2007 a febrero 2009 todos (si, TODOS) los fondos de bonos subieron.

Info. tomada de fondos Vanguard a partir de Yahoo Finance. Datos procesados por ingresopasivo.co

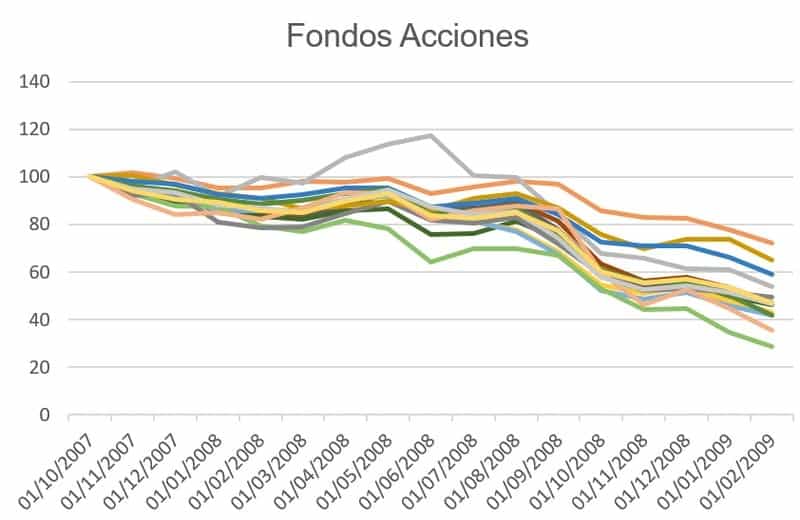

Si tienes un portafolio de acciones diversificadas (o fondos que representan acciones), es probable que en la crisis tu portafolio se vea muy golpeado, pero en época de auge económico tu portafolio crecerá más que muchos otros tipos de inversión, sobre todo, mucho más que los bonos.

Info. tomada de fondos Vanguard a partir de Yahoo Finance. Datos procesados por ingresopasivo.co

En la gráfica de arriba puedes ver que en el periodo de crisis desde octubre de 2007 hasta febrero de 2009 todos los fondos seleccionados con acciones bajaron, sin excepción. Incluso hubo uno que bajó tanto que si hubieras tenido 100 dólares en 2007 hubieras terminado con unos 30 dólares en 2009. Así de grave.

En conclusión, conviene que tu portafolio cuente con bonos y con acciones, de forma que estés protegido en las crisis y que tu inversión crezca en épocas de auge.

¿En qué porcentaje debo invertir en Bonos y en acciones?

Esta pregunta es tan compleja que omitiré mi opinión y me limitaré a citar textualmente la recomendación de John C. Bogle, fundador y ex CEO de The Vanguard Group:

“La mayoría de nosotros querremos más acciones cuando estamos jóvenes y tenemos relativamente pocos activos y muchos años para recuperar las eventuales pérdidas. Cuando somos mayores preferimos más bonos”. Una guía rápida del mismo Bogle es tener en bonos el porcentaje equivalente a nuestra edad (o la edad menos 10%). Es decir, a los 30 años, incluyamos 20 a 30% en bonos. A los 70 puedes tener entre 60% y 70% en bonos.

Vanguard s&p 500 y algunos de los los ETFs más famosos

A continuación, listo algunos de los ETFs más grandes (por activos) de Vanguard. Atención: los más grandes no necesariamente son los mejores.

En especial el fondo que sigue al índice Standard & Poors 500 es especialmente conocido por muchos y se toma como la referencia por antonomasia.

Me he puesto a la tarea de analizar el rendimiento de la mayoría de fondos de más de 10 años de existencia, y he tenido grandes sorpresas. Algunos de los que son más famosos tienen un rendimiento más bien mediocre, mientras que hay unos que no suenan tanto y tienen desempeños francamente alucinantes.

| Símbolo Fondo | Nombre fondo | ||

| VFIAX | Vanguard 500 Index Fund Admiral Shares | ||

| VTSAX | Vanguard Total Stock Market Index Fund Admiral Shares | ||

| VITSX | Vanguard Total Stock Market Index Fund Institutional Shares | ||

| VGTSX | Vanguard Total International Stock Index Fund Investor Shares | ||

| VTSMX | Vanguard Total Stock Market Index Fund Investor Shares | ||

| VIIIX | Vanguard Institutional Index Fund Institutional Plus Shares | ||

| VBTLX | Vanguard Total Bond Market Index Fund Admiral Shares | ||

| VTBIX | Vanguard Total Bond Market II Index Fund Investor Shares | ||

| VINIX | Vanguard Institutional Index Fund Institutional Shares |

Fuente: Google Finance.

Muchas personas que toman nuestras asesorías preguntan cuánto deben invertir en el S&P 500, como si fuera el único fondo, pero no es ni el único, ni el mejor.

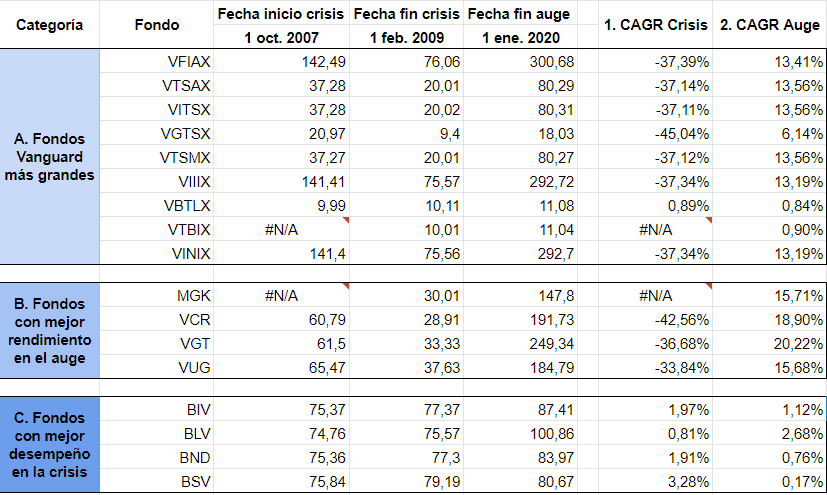

Para tener una comparación en los escenarios de crisis y de auge económico tomé dos escenarios:

- El escenario de Crisis, desde noviembre de 2007 hasta febrero de 2009.

- El escenario de Auge, desde febrero de 2009 hasta enero de 2020.

Tenemos tres grupos de fondos:

- Fondos más grandes por activos administrados (lista anterior)

- Los fondos más rentables en auge, seleccionados por ingresopasivo.co

- Fondos más rentables en crisis, seleccionados por ingresopasivo.co

Lo que me llama atención es que los fondos más famosos, es decir en aquellos en los que los inversores depositan más dinero tienen menor rentabilidad tanto en épocas de crisis como en épocas de auge.

La sigla CAGR se refiere al crecimiento anual promedio por sus iniciales en inglés (Compounded Annual Growth Rate). Más información sobre su cálculo, en el artículo sobre calculadoras de interés.

Fuente: Google Finance. Procesado con Google Sheets.

Conclusión sobre Vanguard y los ETFs

- Los ETFs y Fondos Indexados de Vanguard son una gran opción de inversión

- Es posible componer un portafolio que resista las crisis y que capitalice las épocas de crecimiento económico

- Al elegir los los ETFs es conveniente combinar fondos de bonos y de acciones

- El porcentaje del portafolio en bonos debe ser similar a tu edad o tu edad menos 10. 20 a 30% para una persona de 30 años. 50 a 60% para una persona de 60%.

- Antes de decidir los fondos es importante que estudies el comportamiento de cada uno minuciosamente

Comentario final

Probablemente estás haciendo la pregunta del “timing” o el mejor momento recomponer tu portafolio de inversión. En la mayoría de libros, incluyendo el de Bogle, dice que no es posible tener certeza sobre el momento de recomponer, y que hay que tener una combinación de fondos resistente a todas las estaciones.

Yo creo que es posible dilucidar en qué momento nos encontramos (crisis o auges), pero esto será objeto de otro artículo. Sigue leyendo los artículos cada semana. Te daré mi opinión, la solución que uso para mis inversiones, la cual en realidad es de cosecha propia, más que de algún autor o inversionistas famosos.

Queremos conocer tu opinión: ¿Cuál ha sido tu experiencia con Vanguard? Deja tus comentarios abajo!

Artículos recientes

Quien emprenda un proyecto debe calcular antes los costos y analizar si tiene suficientes fondos. Es el mejor método para pagar las deudas.

Crear fuentes de ingreso pasivo es una de las mejores formas en que un principiante puede iniciar su camino hacia la Libertad Financiera