Tormentas como crisis económica, inflación, deflación o incluso depresiones: Tu cartera de inversión debe ser capaz de resistirlas; para esto está la cartera permanente.

Es un concepto del que han escrito gurús como Burton Malkiel (Un paseo aleatorio por Wall Street) o Harry Brown (Inversiones a prueba de fallos) y más recientemente Craig Rowland (La estrategia de inversión de largo plazo de Harry Brown) y que me impactó desde el primer día que lo leí hace muchos años.

Me impactó por su elegancia, su simplicidad y por sus resultados incontrovertiblemente buenos.

El 100% de los clientes de mis asesorías tienen dentro de las inquietudes que quieren resolver, la siguiente: ¿En qué debo invertir?

En la mayoría de los casos -debería decir en todos-, la cartera permanente es la respuesta ideal. Vamos a ver por qué.

Tabla de contenido

Cartera de Inversión: Puntos a considerar

En adelante usaré las palabras cartera de inversión y portafolio de inversión de forma indistinta. Portafolio es una palabra que prefieren nuestros distinguidos lectores de México y otros países de Latinoamérica. Cartera es usada no solo por Latinoamericanos sino también por nuestros queridos lectores españoles.

Voy a citar al padre del Value Investing, Benjamin Graham, quien define la inversión así: “Una operación de inversión es aquella, que, a través de análisis, promete seguridad para el principal y un retorno satisfactorio. Operaciones que no cumplen estos criterios son especulativas.”

Fíjate que el autor menciona primero la seguridad y luego el retorno. Los grandes errores, pérdidas y quiebras se dan principalmente porque se falla por el lado de la seguridad para el principal en aras de buscar un retorno superior.

Por lo tanto, el primer objetivo al definir nuestra cartera de inversión es el de brindar seguridad al principal en todas las posibles circunstancias del ambiente económico:

Circunstancias de la economía que conviene prever

Prosperidad

Durante épocas de prosperidad, las acciones tienden a subir, los intereses de los bonos pueden bajar, y con esto, los precios suben.

Inflación

La inflación es la pérdida de poder adquisitivo de la moneda, es decir, si en un año puedes comprar una hamburguesa con 10 unidades de la moneda de tu país, el siguiente año necesitarás más: 10,5 o quizá 11.

Hay casos especialmente, como el de Alemania en los años 30´s, Zumbaue o actualmente Venezuela, en la que los precios se pueden duplicar en un mes, una semana y hasta un día.

Cuando la inflación es alta, el valor del oro sube drásticamente.

Es importante no confundir la inflación con la devaluación, que es la pérdida de valor de una moneda contra otra. Adelante mencionaremos la diversificación cambiaria y geográfica, medida muy conveniente para neutralizar la devaluación.

Deflación

En época de deflación se reduce el precio de la mayoría de bienes e inversiones. Como los dólares se aprecian, las tasas de interés caen. Al caer, el precio de los bonos sube.

Mercado monetario ajustado

Un mercado monetario ajustado se caracteriza frecuentemente por tasas de interés al alza, lo cual es contraproducente par muchas inversiones. Este es el momento en el que conviene tener efectivo.

Qué es la cartera permanente de Harry Browne

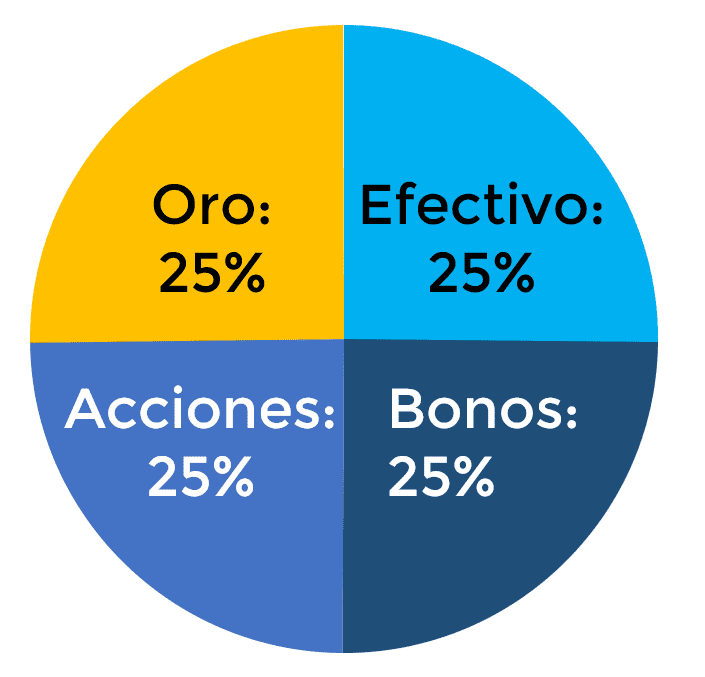

Una cartera permanente de inversión es una estrategia de composición de portafolio diseñado para resistir todos las posibles condiciones económicas que se pueden presentar. Está constituido por Acciones, Bonos, Efectivo y Oro a partes iguales.

Harry Browne fue un escritor, político y asesor financiero estadounidense que nació en 1933 y murió en 2006. Escribió 12 libros, dentro de los cuales está Inversiones a prueba de fallos (Fail-Safe Investing: Lifelong Financial Security in 30 Minutes) en el cual describe la estrategia de la cartera permanente.

En este libro, Browne recomienda una cartera con cuatro inversiones; cada una cubre al inversionista en las situaciones que describimos arriba: Prosperidad, Inflación, Deflación y mercado monetario ajustado.

Inversiones de la cartera permanente

Acciones

Las acciones sacan ventaja en la prosperidad. Usualmente producen desempeños pobres durante periodos de inflación, deflación y mercados monetarios ajustados, pero lo compensan con las ganancias en la prosperidad.

Bonos

Los bonos ven crecer su valor cuando las tasas de interés caen, por ejemplo, durante una deflación. En tiempos de inflación y mercado monetario ajustado debemos esperar crecimiento.

Oro

El oro crece rápidamente durante los periodos de inflación, ya que es el refugio de muchos inversores en esta situación. No obstante, el Oro tiene un mal desempeño en épocas de prosperidad, mercado monetario ajustado y deflación.

Efectivo

El efectivo es rentable durante un periodo de mercado monetario ajustado, además se aprecia durante las deflaciones en la medida en que los precios de bienes y servicios caen. El efectivo es en principio neutral en tiempos de prosperidad y es un perdedor durante tiempos con inflación.

Porcentajes de cada inversión en la cartera permanente:

En cada situación, una sola de las inversiones debe cargar con el peso de todo el portafolio. Por ejemplo, durante años de prosperidad, las acciones cargan con el mayor preso del crecimiento que el inversor espera de su cartera.

Por lo tanto, el porcentaje no debe ser demasiado pequeño.

De igual forma, hay situaciones como la inflación, en las que prácticamente toda la responsabilidad de mantener el valor del portafolio recae en una sola de las inversiones.

En resumen, la recomendación de Browne consiste en crear una cartera de las 4 inversiones a partes iguales de 25%.

Al crear una cartera permanente de inversión con los cuatro tipos de activos que acabamos de describir, tu portafolio se verá así:

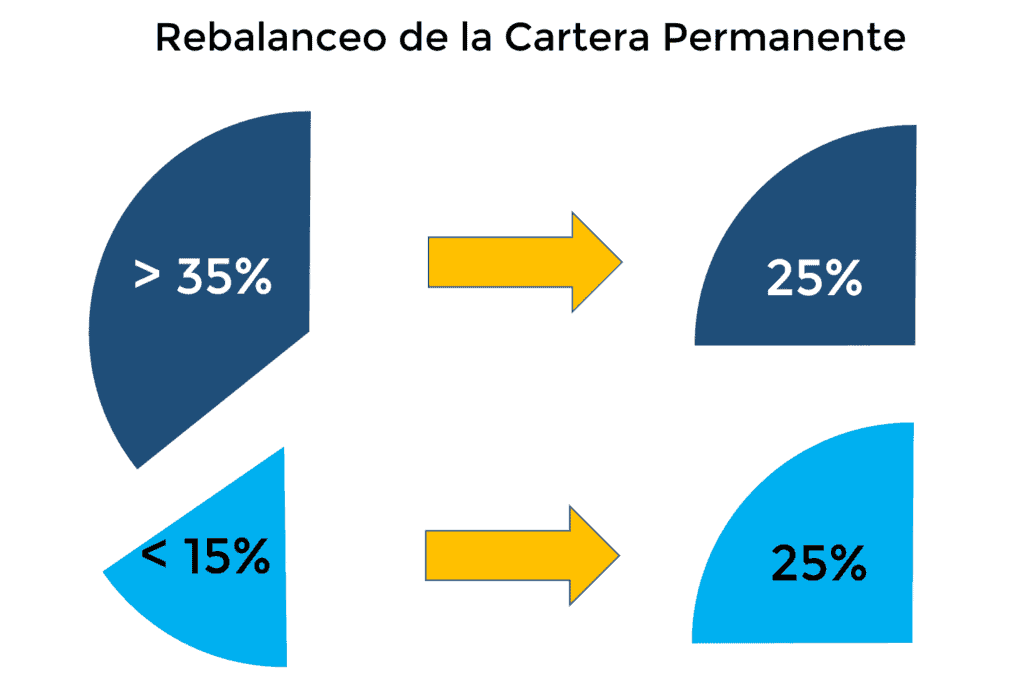

Rebalancear la cartera

El rebalanceo de la cartera es una de las grandes fortalezas y ante todo, la diferencia con otros métodos para recomponer el portafolio de inversión.

Está ampliamente demostrado por John C. Bogle y Burton Malkiel entre otros que, una de las claves para tener una cartera con rendimientos aceptables, es reducir los costos asociados a su administración. Los costos surgen principalmente por las comisiones por la custodia de los fondos y por cada movimiento.

Un portafolio que tiene un rendimiento de 10% y 4% se va en costes, baja al 6%. Estas diferencias acumuladas año a año producen una erosión enorme en el rendimiento.

Frecuencia de rebalanceo

Harry Browne propone rebalancear una vez al año. Esto puede sonar desquiciado para la frecuencia usual de un portafolio, sin embargo, así minimizamos los costos por movimientos.

Uno de los motivos más fuertes para constituir y mantener una cartera permanente es la imposibilidad de predecir los movimientos del mercado. Si no es posible predecirlos, no tiene sentido ajustar la composición de la cartera con cada movimiento del mercado. Entonces 1 año está bien en la mayoría de las situaciones.

Por qué rebalancear el portafolio

Como vimos anteriormente, no es conveniente que el porcentaje de una sola inversión crezca demasiado o se vuelva insignificante, porque no arrastre todo el portafolio a una pérdida y para que mantenga la capacidad de soportar los tiempos difíciles.

Con el tiempo los porcentajes cambian. En una época de prosperidad es frecuente que la inversión en acciones crezca rápidamente desde el 25% original tal vez a 30% o incluso 40% en desmedro de los otros tipos.

Por lo tanto, se recomienda retornar al porcentaje original de cada inversión cada año las inversiones que hayan superado 35% del valor de la cartera o hayan caído por debajo de 15%. Esto se hace vendiendo la fracción superior a 25% de aquellas inversiones que excedan este porcentaje y con estos fondos comprar más de aquellas que están por debajo.

Premiar a los perdedores y castigar a los ganadores

Luego de leer el párrafo anterior puedes estarte preguntando por qué castigamos a los ganadores, es decir, vender aquella inversión que ha ganado valor y por lo tanto ha excedido el porcentaje inicial de 25%. De igual manera puedes preguntarte por qué premiamos a las inversiones de menor crecimiento, comprando más.

Una de las razones es para mantener porcentajes significativos de cada tipo, como mencionamos arriba. Otra razón es porque el mercado tiene un comportamiento de retorno a la media. Si te has fijado, después de cada crisis viene un auge. Luego de cada gran caída viene un crecimiento.

Por lo tanto, si hubo una caída de la economía (probable desplome de las acciones) y compras más acciones, en el siguiente ciclo estarás mejor posicionado para aprovechar el crecimiento posterior.

Cuáles son las ventajas de una cartera permanente de inversión

Hay tres características de la cartera permanente, que la hace única con respecto a otros métodos:

Seguridad, Estabilidad y Simplicidad

Seguridad

La cartera permanente proteger nuestro patrimonio contra cualquier posible futuro económico. Debe permitirnos aprovechar los tiempos de “vacas gordas” (prosperidad) y protegerte en los tiempos de “vacas flacas”: inflación, deflación e incluso depresión.

Estabilidad

Aun en las peores circunstancias económicas la cartera permanente evita grandes caídas. En el ejemplo de Harry Browne, en octubre 19 de 1987, cuando el Dow Jones Industrial Average DJIA cayó 22,6% en un solo día, la cartera permanente sólo perdió 4,3% de su valor.

Simplicidad

Tanto constituir como mantener y rebalancear la cartera permanente es extremadamente rápido y fácil. Destinar algunas horas al año para revisar la situación es algo que todos nos podemos permitir. Además, no se necesitan complejas fórmulas o asesores externos (que cobran alto, bajando la rentabilidad promedio) para guiarnos en el proceso.

Uno de los puntos más importantes es que no necesitamos la capacidad de prever el futuro para que la cartera permanente obre, ya que está intrínsecamente preparada para todas las condiciones.

Cómo se implementa y mantiene la cartera permanente

Hasta aquí hemos esbozado los elementos teóricos de la cartera permanente: qué es, cómo está compuesta y cómo se mantiene.

Si te estás preguntando cómo se ejecuta en la realidad, acá te vamos a explicar detalladamente cómo.

El primer paso es abrir una cuenta de inversión. En nuestro artículo sobre ETFs y Fondos indexados te recomendamos algunas instituciones en las que puedes abrir cuentas de inversión, ya sea que vivas en España, Latinoamérica o Estados Unidos.

El segundo paso es comprar los activos de cada categoría de inversión.

Acciones

Cuando hablamos de acciones no nos referimos a acciones individuales, como la de Apple AAPL, Tesla TSLA o Amazon AMZN. Una de las estrategias que produce seguridad en un portafolio es la diversificación. Si Inviertes el 25% en Tesla y Elon Musk se le ocurre twittear un mensaje diciendo que mañana empezará a vender autos voladores e incumple, la acción se desplomará.

Es más recomendable tener un fondo indexado que siga de forma precisa a todo el mercado en bloque. Algunas opciones que te proponemos son:

Vanguard Total Stock Market Index Fund ETF Shares (VTI)

El VTI es un fondo conformado por acciones de grandes compañías norteamericanas en diversos sectores económicos.

Vanguard Total World Stock Index Fund ETF Shares (VT)

El VTI es un fondo conformado por acciones de grandes compañías en diversos sectores económicos en distintas geografías. Cuenta con acciones como Apple, Microsoft, Amazon.com Inc, así como grandes corporaciones con sede en otros países, como Alibaba Group Holding Ltd ADR y Tencent Hodings Ltd.

El VT tiene la ventaja de la diversificación geográfica, con lo cual, si hay una crisis, restricciones o grandes cambios en Estados Unidos, hay acciones de otros países que pueden compensar parcialmente una eventual caída en el mercado norteamericano.

Hay otros fondos que siguen a los grandes índices como el DJIA (iShares Dow Jones US ETF | IYY – BlackRock) o el S&P500 (VOO).

Oro

En general hay tres formas usuales de invertir en oro: Activos físicos, ETFs y Futuros u Opciones en los mercados de commodities:

Activos físicos

Generalmente se compran monedas o lingotes. Es imprescindible comprar de un distribuidor con gran reputación para evitar fraudes o engaños. Adicionalmente es necesario un lugar seguro para almacenar, como la caja de seguridad de un banco, así como un seguro.

ETFs

Existen Exchange Traded Funds que replican el seguimiento del mercado del oro. Uno de los ETFs más conocidos es el SPDR Gold Shares (GLD).

Futuros y opciones en los mercados de commodities

Esta es una alternativa para inversores más experimentados, quienes invierten en opciones sobre el precio del metal a un determinado plazo en bolsas mercantiles como la de Chicago: Chicago Mercantile Exchange.

Empresas mineras

Esta es una última opción para comprar activos que tengan relación con el oro. Puedes comprar acciones en compañías que exploten el mineral, como Newmont Goldcorp Corp. Register (NMM.SG). La desventaja es que además de la fluctuación del metal, las empresas están sujetas a muchos otros riesgos propios de las corporaciones. Mal manejo, quiebra, sanciones legales entre muchos otros.

Bonos

Hay bonos soberanos, corporativos, bonos de la reserva federal, en fin. Un mundo completo. La sugerencia de Harry Browne es comprar bonos del Tesoro de la Reserva Federal de los Estados Unidos al mayor plazo posible. Los puedes adquirir en un banco o a través de un bróker.

Efectivo

Puedes invertir en fondos de mercado monetario (Money Market Funds), los cuales están compuestos por títulos valores seguros y de alta liquidez, como los títulos valores de la Reserva Federal a corto plazo. Algunas opciones son:

- American Centuy Preservation Fund

- Dreyfus 100% US Treasury Money Market Fund

- Neuberger & Berman Government Money Fund Inc.

Conclusión sobre la cartera permanente

¿Qué es una cartera permanente?

Una cartera permanente de inversión es una estrategia de composición de portafolio diseñado para resistir todos las posibles condiciones económicas que se pueden presentar. Está constituido por Acciones, Bonos, Efectivo y Oro a partes iguales.

La cartera permanente diseñada por Harry Browne está compuesta por:

25% Acciones

25% Efectivo

25% Oro

25% Bonos

Rebalanceo:

Incrementa las inversiones que estén por debajo del 15% nuevamente al 25%.

Vende parcialmente las inversiones que constituyan 35% del portafolio o más, para regresar su participación al 25%.

Rebalancea con una frecuencia máxima de 1 año o antes si se excede (para arriba o para abajo) el rango de 15 a 35%. Si todas las inversiones se mantienen dentro el rango no es necesario rebalancear.

Las principales ventajas de la cartera permanente son: seguridad, estabilidad y simplicidad.

Artículos Relacionados

Cómo administrar mi dinero: 10 reglas básicas

Educación financiera: 7 pasos para niños, jóvenes y adultos

Vanguard Group

Esperamos que nuestro artículo te haya dado luces sobre las ventajas de una cartera permanente y formas de constituirla y rebalancear. Cuéntanos tus experiencias con la cartera permanente dejando un comentario abajo.

Artículos recientes

Quien emprenda un proyecto debe calcular antes los costos y analizar si tiene suficientes fondos. Es el mejor método para pagar las deudas.

Crear fuentes de ingreso pasivo es una de las mejores formas en que un principiante puede iniciar su camino hacia la Libertad Financiera