La educación financiera es una parte importantísima de la preparación para la vida de todos, ya que desde el momento en que nacemos hasta el momento de nuestra muerte el simple hecho de estar vivo tiene consecuencias financieras.

La educación formal tradicionalmente no se ha enfocado en las finanzas personales o la economía del hogar como sí sucede en materias, como matemáticas, ciencias, idiomas, deporte o artes.

Esta situación, que no cambia mucho durante la educación superior, produce un vacío de conocimientos con impactos profundos en la vida de las personas, las familias y toda la sociedad en su conjunto.

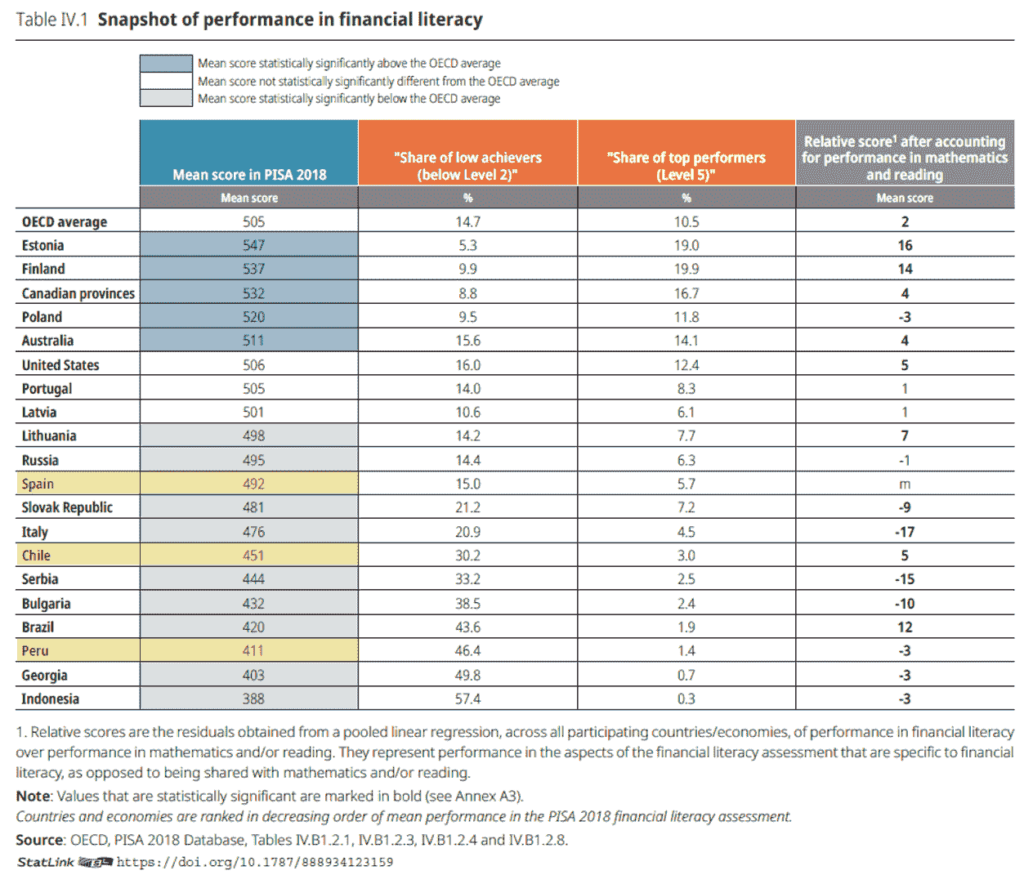

En la siguiente gráfica puedes ver la baja calificación en las pruebas PISA que los países de habla hispana obtuvieron en 2018 en el área de inteligencia financiera y conocimientos relacionados con el manejo del dinero.

Evidentemente los países con calificaciones bajas (el promedio de la OCDE es de 505) tienen mucho espacio de mejora en sus sistemas educativos.

Si bien los sistemas educativos tienen una gran responsabilidad, la decisión más sensata consiste en tomar la educación financiera por cuenta propia, en vez de esperar a que los gobiernos de nuestros países analicen, discutan, apropien presupuestos, ajusten los programas y eventualmente tomen alguna acción.

No tomar acción al respecto produce impactos profundos a lo largo de la vida financiera, como, por ejemplo:

- Tomar créditos innecesarios o con tasas más altas de lo que se ofrece

- Empezar a ahorrar demasiado tarde en la vida o no ahorrar en absoluto

- Carecer de un fondo para emergencias o periodos de cesantía laboral

- Especular en vez de invertir

- “Invertir” en productos costosos, con bajas rentabilidades y/o alto riesgo y carencia de un método para evaluar opciones de inversión

- No planear con suficiente anticipación o proficiencia la pensión de jubilación

- Tener un ritmo de gastos que no guarde proporción con el nivel de ingresos y patrimonio

- Imprecisión o desconocimiento sobre la situación financiera, en especial sobre el total de gastos y pasivos: conlleva a la toma de decisiones equivocadas o sub-óptimas

Tabla de contenido

Educación financiera qué es?

Según la OCDE, la definición de educación financiera es

“El proceso por el cual los consumidores / inversionistas financieros mejoran su comprensión de los productos financieros, conceptos y riesgos, y a través de información, instrucción y / o asesoramiento objetivo. Desarrollan las habilidades y confianza para ser más consciente de los riesgos y oportunidades financieras para tomar decisiones mejor informadas, para saber a quién pedir ayuda y para tomar otras acciones efectivas tendientes a mejorar su bienestar financiero”

OCDE

En ingresopasivo.co definimos la educación financiera así:

“La educación financiera es el proceso de aprendizaje requerido para adquirir el nivel mínimo de inteligencia financiera y el entendimiento de conceptos financieros suficientes para la toma de decisiones correctas a lo largo de su vida. Implica el aprendizaje de conceptos relacionados con:

Vocabulario y definiciones básicas

Generación de ingresos

Registro y actualización permanente de la información financiera, mínimamente el ingreso, egreso, activos y pasivos

Ahorro

Inversiones

Endeudamiento

Presupuestación

Relación con las entidades financieras y sus productos

Impuestos

Prevención de fraudes

Planeación de la pensión de jubilación”

Al hacer una búsqueda en Google bajo el término “Educación Financiera – Cursos [país]” para países de habla hispana aparecen muchos bancos en los primeros puestos.

Realmente las instituciones financieras han destinado recursos significativos para la educación del público en general. Lamentablemente los bancos tienen un sesgo de interés en este aspecto, ya que su tradicionalmente su fuente principal de ingresos son los intereses a los créditos.

En general los bancos llevan a cabo sus actividades de capacitación con buenas intenciones, sin embargo, no conviene poner al lobo a cuidar a las ovejas. Si el que escribe este artículo fuera dueño de bancos estaría encantado de capacitar a los clientes de forma que nunca dejaran de pagar los créditos; ¡pero no buscaría disuadirlos de endeudarse!

Educación financiera básica

De acuerdo a Americorps, las siguientes son las áreas básicas mínimas a conocer en profundidad para contar con una Educación Financiera básica:

- Interacción con instituciones bancarias y presupuestación

- Crédito y deuda

- Planeación del ingreso, manejo del riesgo e impuestos

- Flujo de efectivo y creación de activos

- Desarrollo individual

- Preparación para adquirir vivienda

- Empresa social

En el siguiente artículo encuentras 10 reglas básicas para la administración del dinero.

Educación financiera para niños

A un padre le es difícil transmitir a sus hijos conceptos que él o ella no practican, y menos si no lo conocen. Por lo tanto, la enseñanza de los niños empieza por el aprendizaje por parte de los padres, y en especial por incorporar hábitos y conductas que se transfieran a los hijos con el ejemplo mismo.

Además del ejemplo, una buena forma de aprender sobre finanzas personales es el juego. Hay muchos juegos divertidos que transmiten los principios de la educación financiera evitando las charlas pesadas y la teoría aburrida.

Dos juegos excelentes son:

Monopolio

ConCiencia Financiera

ConCiencia Financiera es un juego para descargar – imprimir – jugar, que tiene una característica muy especial: no sólo solo se juega para ganar dinero, sino también el tiempo. Esta situación es más parecida al mundo real.

Educación financiera para jóvenes

El caso de la educación financiera para jóvenes en 2020 es totalmente diferente que en años anteriores. Nos encontramos en una época en la que un joven de 13, 15 o 17 años puede formar desde su habitación un canal, negocio o empresa que llegue a decenas de países y que tenga ingresos similares o superiores a los de sus padres.

La pregunta es ¿cómo educar a un hijo post adolescente en una situación que yo mismo, como padre, no entiendo?

Más aún, la pandemia ha cambiado totalmente las perspectivas laborales hacia el futuro. Muchas personas queremos saber cuándo se acabará la pandemia, sin embargo, hay cambios que llegaron para quedarse.

Es importante que los padres y educadores no preparen a los jóvenes para un mundo que ya pasó, sino al que está llegando. Algunas características del mundo que tendrá que lidiar las nuevas generaciones son las siguientes, de acuerdo al artículo de Forbes:

Roles más fluidos en las organizaciones

Dentro de las organizaciones, las posiciones serán más fluidas, es decir, en vez de operar con estrictos organigramas las empresas trabajarán por proyectos, y sus integrantes adaptarán su rol y sus funciones a la necesidad de cada proyecto.

La Gig Economy, cada vez tomará más de las funciones y actividades de las empresas. Es el caso de portales como Freelancer.com, 99designs.com y Fiverr.com, en los cuales se puede contratar a personas para hacer sencillas tareas, como diseñar un logo hasta complejos proyectos científicos.

Fuerza laboral descentralizada:

La tendencia de deslocalización de los empleados que hemos visto a raíz del Covid se profundizará. Ya no es necesario que todos los empleados trabajen bajo un mismo techo, los equipos estarán ubicados en diferentes ciudades, incluso en pueblos, la playa o el campo. La conectividad permitirá este movimiento.

Motivación en el trabajo

La gente necesita algo más que un cheque de nómina como motivación para trabajar, y en especial, para dar su máximo potencial, su mayor talento. Muchos quieren trabajar para una organización que tenga una misión y propósito en el que ellos crean genuinamente.

Por otro lado, los empleados desean beneficios e incentivos variados más allá de la remuneración, como un horario flexible, la última tecnología que les permita trabajar desde cualquier lugar o oportunidades de desarrollo personal y profesional.

Aprendizaje continuo de por vida

Los empleados no solamente desean aprender durante su carrera; también necesitan adquirir nuevas habilidades. La tecnología continuará mutando el rol que los humanos juegan en la fuerza laboral, por lo tanto, todos necesitamos ir aprendiendo a adaptarnos durante toda la vida.

La tecnología potenciará el trabajo humano

Los algoritmos de la inteligencia artificial y las máquinas inteligentes serán los nuevos colegas de los humanos. La fuerza laboral humana necesita desarrollar el confort y aceptación de la nueva colaboración entre hombres y máquinas de forma que se aproveche lo mejor de cada uno en el puesto de trabajo.

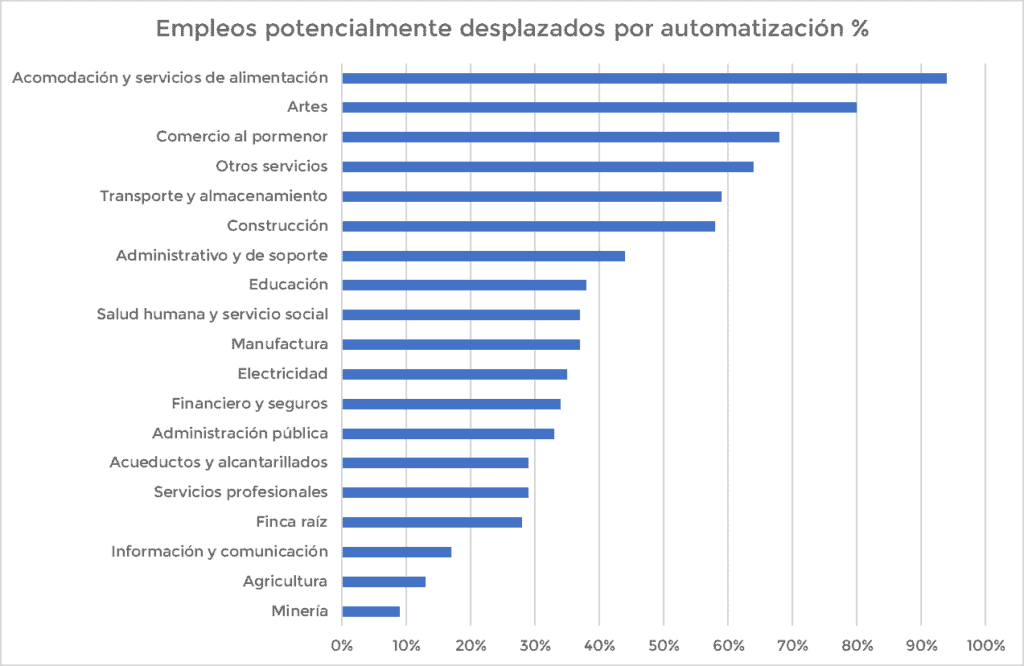

La siguiente gráfica de la consultora McKinsey muestra el riesgo de desplazamiento de los trabajos en diversos sectores de la economía a causa del Covid 19 y de la automatización.

Más que temer o preocuparse por la auténtica revolución por la que la sociedad está pasando, el mensaje a los jóvenes debe ser de emoción por las grandes oportunidades que se presentan.

Ya no es necesario trabajar 40 años para una misma empresa esperando cumplir los 65 para jubilarse. Hoy en día hay posibilidades más emocionantes de trabajar con propósito y por una causa que vale realmente la pena, no sólo por el sueldo.

Es posible encontrar clientes en 5 continentes en decenas de países y enviar tus productos por internet, sin necesidad de almacenamiento, transporte, aranceles y otras complicaciones.

Mi propuesta para los padres o responsables por a educación financiera de jóvenes y adolescentes es hacer una exploración conjunta como el siguiente ejemplo:

¿Futbolista youtuber?

Natalí, de 45 años tiene un hijo de 16: Nicolás. Ella está preocupada porque Nico gasta todo el dinero que recibe antes de que se acabe la semana, y a su juicio, gasta descontroladamente. Él está obsesionado por el fútbol: está en el equipo del colegio y juega todos los días con sus amigos y los fines de semana con el equipo del barrio.

Nico está loco de ganas por tener su canal de Youtube sobre fútbol. Natalí no sabe qué hacer. Ha oído miles de historias de abusos y vergüenzas en las redes sociales, pero también sabe que si no le permite hacerlo probablemente lo hará de todas maneras.

Natalí decide darle a Nico y a ella misma una oportunidad. Habla con él. Le pide que haga un proyecto, en el que le indique:

Sobre qué será el canal específicamente. Qué contenido publicará. Cuál será el público objetivo. Cuántas visualizaciones y suscriptores necesitan para empezar a generar ingresos. También le pide que haga un presupuesto de gastos para realizar todos los videos que requiere. También le pide evaluar el tiempo que le tomará hacer los videos y el canal y garantizar que no afectará sus rendimiento académico.

Finalmente le pide que haga un solo video de prueba, sin publicar aún. Con esta prueba Nico se hará una idea más cercana de lo que requiere: Una cámara, micrófono, software de edición, iluminación, etc. y los posibles problemas que pueden surgir.

Nico está muy contento por el avance con su mamá, aunque no esperaba que ella le pidiera tanta información. En todo caso él sabe que el estudio que Natalí pidió es muy importante y le ayudará a hacer un mejor canal.

Este es un simple ejemplo de la forma como se puede encajar el interés de los jóvenes con nuestro interés porque aprendan la información y se habitúen a las conductas inteligentes al respecto del manejo de las finanzas.

Educación Financiera: Curso

Al buscar un curso de educación financiera te sugerimos que tengas en cuenta los siguientes criterios:

Neutralidad de la fuente

es muy importante que provenga de una fuente neutral, es decir, de un experto en el tema, pero no de una institución bancaria u otra institución que busque a través del curso influir sobre ti para cambies tus hábitos en favor de la institución. Los bancos, corporaciones financieras y cajas de ahorros no son fuentes neutrales.

Teoría y práctica de la educación financiera

Las finanzas personales se practican todos los días. Cuando compras el mercado, cuando pagas los suministros o servicios públicos, cuando decides tomar (o no tomar) un crédito y cuando haces una transacción por Internet.

Asegúrate que en el curso que consigas obtengas no sólo la información teórica, sino ejemplos prácticos que puedas aplicar en cada sesión.

Incluya las herramientas

La herramienta para llevar registro de tus finanzas no es un tema menor. Hay unas muy avanzadas, que tienen interfaces con los bancos para cruzar toda tu información de cuentas y tarjetas de crédito y débito. Si usas una así, asegúrate de que funciona con los bancos de tu país, de lo contrario no la podrás usar. Mint es una de las más conocidas.

Otra opción es hacer tu propia tabla en Excel o Google Sheets. Esta es una alternativa viable para los avezados en las hojas de cálculo, sin embargo, ten en cuenta que hay varias dimensiones a controlar: ingresos, egresos, activos, pasivos, patrimonio, capacidad de ahorro, por nombrar sólo algunas. Lo anterior debe poderse proyectar en el presupuesto y anotar la ejecución real, naturalmente.

Hay algunos formatos disponibles en Internet. He revisado los de Microsoft Excel. Son muy hermosos e intuitivos, lamentablemente son más una tabla de control de ingresos y gastos que una herramienta completa de planeación financiera para personas físicas.

Una solución que recomendamos es la plantilla PROFyT. Está hecha en Excel, con lo cual puedes rastrear toda la información, y abarca todas las variables que se requieren. Afortunadamente cuenta con algunas funciones automáticas, lo cual permite proyectar el plan de largo plazo sólo con hacer clic.

Online vs presencial

Desde la pandemia la educación giró bruscamente hacia lo virtual. Los cursos presenciales tienen algunas ventajas, como (usualmente) adaptación de la información a las condiciones locales y la posibilidad de hacer networking tradicional.

Por otro lado, los cursos virtuales tienen grandes ventajas logísticas: ahorras el tiempo de desplazamiento, dispones de toda la información en todo momento, incluso meses o años después de inscrito (en muchos cursos, aunque no en todos), tienes texto, audio y video: aprendes con la vía que venga mejor.

Actualidad

Procura que el curso que tomes sea actual. Que te hablen de vehículos de inversión como los ETFs o fondos indexados, y en general que esté hecho para el mundo en el que vivimos hoy. Busca un curso que tenga sesiones gratis o garantía, para que, si al empezar ves que no es lo que buscas, no pierdas dinero.

Testimonios

Este punto es bastante obvio, pero no sobra anotarlo. Es conveniente que puedas leer opiniones de otras personas que hayan tomado el curso y que incluso les puedas contactar para confirmar sus opiniones y aclarar dudas.

Nuestra recomendación

Al evaluar varias opciones, no conseguimos un curso que contara con todos los requisitos que esperamos. Algunos eran muy sofisticados, pero no eran aplicables a algunos países. Otros tenían muy detallada la minucia numérica, pero no mostraban el marco general; otros al revés.

Por este motivo decidimos hacer la versión online del programa de asesorías en Finanzas Personales que nuestros clientes han tomado.

Estás invitado a evaluarlo, dejamos algunas lecciones gratis para que te des una idea antes de comprarlo. En todo caso, si no te satisface al empezar, tienes 30 días de garantía sin ninguna pregunta de nuestra parte.

Educación financiera – Libros

Hay un mar de opciones. Desde el archi famoso “Padre Rico Padre Pobre” de Robert Kiyosaki hasta el muy poco conocido en español “Las leyes de los ganadores” de Bodo Schäfer.

Algunos se enfocan en definir las metas, otros en invertir, otros más en salir de deudas, etc. Nuestra recomendación, o más bien invitación es a que leas mucho. Lee de todo y de muchos autores.

Los libros son una fuente maravillosa de conocimiento. Como están hechos siempre para cientos de miles de lectores (para que su impresión tenga sentido financiero), con frecuencia son bastante generales. Esta es una de las ventajas de los cursos: van mucho más al detalle práctico.

En todo caso, vale la pena leerlos. El siguiente enlace te lleva a nuestro artículo sobre los libros favoritos para la educación financiera. Encontrarás algunos que a simple vista parece que no tienen nada que ver con el tema, pero siempre tienen algún mensaje importante al respecto de la educación financiera.

Otras formas de educarse en temas financieros

Seminarios y conferencias

Son excelentes formas no sólo de mejorar el conocimiento, en el caso que nos ocupa, de aumentar la educación financiera, conocer nuevos métodos, herramientas, publicaciones, sino de ampliar la red de contactos.

Es recomendable tener cierto conocimiento básico al asistir a los seminarios para aprovechar al máximo las charlas y presentaciones, en especial porque los más reconocidos tienen precios altos.

Mentores

Tener un mentor es tal vez la mejor manera de aprender un nuevo oficio, profesión o habilidad. Un mentor se puede definir como alguien que ya haya recorrido la curva de aprendizaje (o al menos esté algunos pasos adelante del alumno) y que esté dispuesto a compartir sus conocimientos y secretos a quienes quieren seguir sus pasos.

Es maravilloso tener un mentor de carne y hueso, pero en algunos casos es difícil o muy costoso. Podemos tener una relación unilateral de mentoría con un escritor famoso o un experto en una materia. Si lo leemos y le contactamos por LinkedIn para hacer preguntas muy precisas, puntuales, es probable que nos dé una respuesta personal.

Videos

Estando en la era de Youtube, claramente hay videos en los que podemos aprender sobre nuestro tema de enfoque. Como siempre, hay que ser sumamente selectivo. Hay videos buenos, regulares y malos. Muchos expertos usan los videos como un abrebocas o una invitación a leer artículos más profundo o libros.

Blogs

En el área de la educación financiera hay blogs maravillosos, de los que con certeza es posible aprender montones. Un blog tiene un transcurso en el tiempo; podemos leer cómo el autor va cambiando de opinión, como se va enfocando en diferentes temas o áreas de acuerdo a sus experiencias.

Hay dos blogs en inglés que particularmente me llaman la atención: MrMoneyMoustache.com y MakingSenseofCents.com.

En español puedes leer a Carlicas.com y naturalmente te invito a que sigas leyendo nuestro ingresopasivo.co.

Práctica

No puedo dejar por fuera a la práctica, como el mejor método para mejorar tu educación financiera. Incluyo este punto en especial para que adviertas el riesgo de aprender mucho y dejarlo en la teoría.

Cuando aprendas a ahorrar, ahorra. Después de aprender a invertir, invierte. No dejes los conocimientos en el cuaderno o el ordenador. En el mundo real es donde está la diversión. Saca provecho de todos tus conocimientos y exprímelos en la vida real para lucrarte de ellos con prudencia y decisión.

Asesoría en finanzas personales

Cuando quieres mejorar tu salud vas al médico, cuando quieres mejorar tu estado físico contratas a un entrenador personal. ¿Cuando quieres mejorar la situación de tus finanzas personales a quién acudes?

Hay diversos profesionales con roles diferentes:

Coach financiero, asesor financiero y financial planner son algunos de ellos. En el artículo sobre asesoría en finanzas personales podrás aclarar tus conceptos para saber a quién acudir según tu caso.

Conclusión sobre la educación financiera

La educación financiera es el proceso de aprendizaje requerido para adquirir el nivel mínimo de inteligencia financiera y el entendimiento de conceptos financieros suficientes para la toma de decisiones correctas a lo largo de su vida. Implica el aprendizaje de conceptos como el ahorro, la presupuestación el endeudamiento, los impuestos, la inversión, el control de gasto y el registro y actualización permanente de la información financiera entre otros.

La educación financiera de los niños se transmite por los padres y familiares principalmente a través del ejemplo y los juegos. Es importante que la familia conozca y aplique los conceptos básicos de la educación financiera para poderlos transmitir a los menores.

La educación financiera a los jóvenes debe prepararlos para un mundo cambiante, lleno de oportunidades fenomenales y de riesgos nuevos. Esta preparación se puede hacer a partir de proyectos alineados con los intereses de cada persona.

Algunos de los mejores medios para construir una educación financiera sólida son: libros, cursos, juegos, seminarios y conferencias, mentores, blogs, videos.

La práctica es un complemento imprescindible para fijar los conceptos aprendidos en el proceso de educación financiera. Usa tus conocimientos con prudencia y decisión.

Esperamos que este artículo contribuya a tu educación financiera. Queremos saber tus comentarios: ¿Cuál método de aprendizaje prefieres?

Deja tus comentarios abajo!

Artículos recientes

Quien emprenda un proyecto debe calcular antes los costos y analizar si tiene suficientes fondos. Es el mejor método para pagar las deudas.

Crear fuentes de ingreso pasivo es una de las mejores formas en que un principiante puede iniciar su camino hacia la Libertad Financiera