La forma más segura de invertir está dada por la referencia de riesgo cero: Los bonos del tesoro de los Estados Unidos, ya que este país jamás ha incumplido sus acreedores. El riesgo es la probabilidad de que al final del periodo de inversión, el inversor pierda total o parcialmente el principal.

Además de los bonos del tesoro, hay otros activos de bajo riesgo:

- Bonos municipales (en países desarrollados)

- Bonos soberanos de países desarrollados

- Bonos corporativos de alto grado

- ETFs compuestos por bonos gubernamentales

- ETFs compuestos por bonos corporativos de alto grado

- Oro

ETFs

Las siglas ETF corresponden en inglés a Exchange Traded Funds, que se puede traducir al español como “fondos transables en la bolsa de valores”.

En su sentido más básico, un ETF es un tipo de fondo que posee activos (como acciones, commodities o futuros) y cuya propiedad está dividida en participaciones que se negocian en bolsas de valores.

Los ETF añaden un componente de seguridad por la diversificación. Muchos ETFs están compuestos por decenas de bonos con cierto denominador común, de forma que, si uno de ellos experimentara un impago, los demás compensarían, evitando una pérdida total.

Los ETFs más seguros y más rentables que encontramos en nuestro análisis (publicado en el artículo “En qué bonos invertir”) son los siguientes:

Para saber más sobre los ETFs y fondos indexados, te invitamos a leer nuestro artículo “Qué son fondos indexados y ETFs”

También analizamos el oro y la plata como posibles inversiones seguras. La conclusión de nuestro análisis (publicado en el artículo “Qué es mejor: ¿Invertir en Oro o en Plata?) es la siguiente:

El oro fue una mejor inversión que la plata en 2 de las últimas 3 crisis analizadas (2001, 2007 a 2009 y 2020).

Tanto el oro como la plata tuvieron rentabilidad (valorización positiva) en los periodos de auge entre crisis. En uno de los dos auges el precio del oro tuvo mayor crecimiento; en el otro la plata tuvo mayor crecimiento.

A largo plazo la plata fue mejor inversión que el oro (1990 a 2020).

Los índices accionarios S&P 500 (Representado por el ETF “VOO”) y DJIA (DOW, representado por el ETF “DIA”) han sido una inversión mucho más rentable en los últimos 10 años que la plata y el oro.

Tabla de contenido

¿Qué es el riesgo y cómo prevenirlo?

La idea al invertir consiste en que depositas tu dinero en un vehículo de inversión y después de un tiempo obtienes más dinero del que invertiste.

El riesgo es la probabilidad de que al final del plazo de la inversión, es decir, cuando suponías que recibirías el dinero de vuelta no recibas lo que esperabas o peor aún, no recibas ni siquiera el dinero que invertiste (lo llamamos el principal).

La inversión más riesgosa que puedo imaginar es comprar la lotería. En mi país hay 1 posibilidad de ganar la lotería con el premio más alto entre 16 millones. En otras palabras, tienes el 99,99999375% de probabilidades de perder tu dinero. Si compras el billete de 10 dólares, tienes prácticamente certeza de que perderás tu “inversión”.

Una inversión segura es aquella en la que tengas la certeza de que recibirás de vuelta el principal más los intereses o rendimientos pactados en el plazo originalmente previsto.

Tipos de riesgo para tu dinero

Los siguientes son algunos tipos de riesgos en los que puedes incurrir al invertir. Es importante que conozcas los riesgos de forma que puedas minimizar la probabilidad de incurrir en ellos o de mitigar sus consecuencias.

- Devaluación

- Inflación

- Incumplimiento de pagos (default)

- Rentabilidad más baja de lo previsto

- Depreciación del activo

- Destrucción física del activo

- Robo, estafa y otros delitos

Devaluación

La devaluación es la pérdida de valor de una moneda con respecto a otra. Si tienes el grueso de tu patrimonio en euros o dólares, es probable que no consideres y no te protejas contra este riesgo, o que ni siquiera lo consideres.

Diferente si tu patrimonio está denominado en monedas como el peso argentino, el peso mexicano, nuevos soles y sobre todo en bolívares.

En este último caso, la volatilidad de las monedas puede hacerte perder 10, 20 y 50% o más en pocas semanas o meses. La probabilidad de que esto pase es altísima.

A mediados de 2014 hubo una depreciación masiva de las monedas de países en desarrollo por la caída de los precios del petróleo. A comienzos del 2020 muchas monedas se devaluaron a doble dígito por la pandemia y el consecuente frenazo el consumo de combustibles y otros commodities. Prácticamente la economía mundial se detuvo. Los precios del petróleo fueron negativos durante algunos días.

¿Qué hacer?

Asegúrate de que tu portafolio esté distribuido en varias monedas, la mayoría de ellas en monedas estables, como el dólar o el euro. Reduce la exposición de tu patrimonio a monedas volátiles.

Inflación

La inflación es la pérdida de poder adquisitivo de tu dinero. Si en un año necesitas 3,95 EUR para comprar una hamburguesa BigMac y el siguiente año necesitas más de 4 EUR quiere decir que hay inflación.

Si guardas dinero debajo del colchón, así no se te pierda ni un solo billete y los ácaros no se los coman, incurrirás de lleno en el riesgo de inflación de tu moneda. Esto es especialmente cierto en las monedas más susceptibles de inflación.

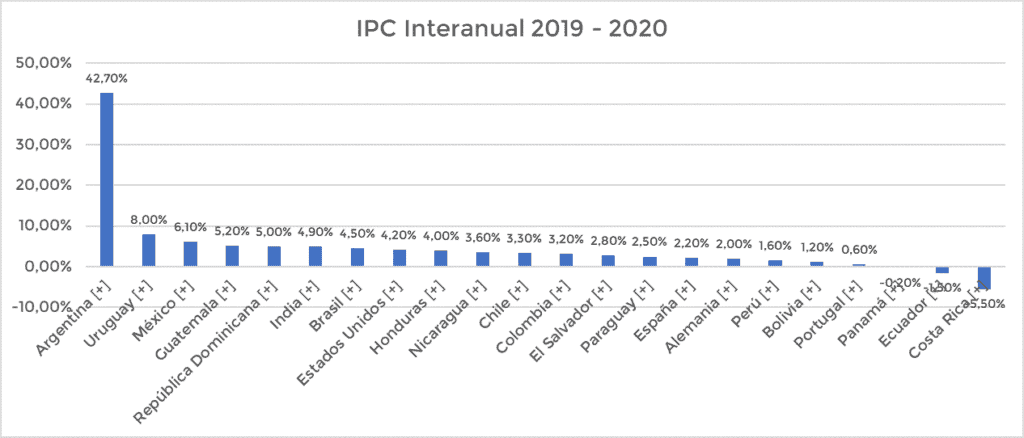

A continuación puedes ver los índices de precios al consumidor para algunos países; este indicador demuestra el nivel de inflación promedio actual.

¿Qué hacer para mitigar la inflación en mis inversiones?

La respuesta rápida es que el rendimiento medio de tu portafolio debe ser superior a la inflación. Si tienes tu dinero en México, el rendimiento de tus inversiones debe superar 6,10% anual para al menos mantener el poder adquisitivo de tu dinero.

La respuesta más larga es: El IPC es un promedio. En un país con inflación, los precios de los bienes y servicios no suben igual para todas las categorías. Puede haber algunos productos cuyo precio baje (digamos las hortalizas), y otros cuyo precio suba (digamos las construcciones para vivienda).

Con la pandemia, la dinámica de la finca raíz cambió muchísimo: Grandes edificios de oficinas en construcción quedaron inconclusos o desocupados. Por otra parte, las viviendas en ciudades intermedias con alta calidad de vida experimentaron una subida de precios drástica, efecto del teletrabajo.

Entonces: reconoce cuáles activos tienen crecimientos superiores a la inflación y procura invertir en ellos.

Incumplimiento de pagos

Este riesgo se materializa cuando un deudor incumple los pagos de capital, intereses o ambos a los acreedores o ahorradores. Esta situación se denomina “default” y se presenta con alguna frecuencia. Algunos ejemplos de países que han entrado en default (y los años en que ha sucedido):

Argentina: 1827, 1890, 1982, 1988, 2001, 2005, 2014, 2020

Ecuador: 1826, 1868, 1894, 1906, 1909, 1914, 1929, 1982, 1984, 2000, 2008

España: 1809, 1820, 1831, 1834, 1851, 1867, 1872, 1882, 1936-1939

El incumplimiento de pagos se puede dar a todo nivel: estados, corporaciones, bancos e incluso cuando prestas dinero a tus amigos, familiares o conocidos.

¿Qué hacer?

- Asegúrate que tus cuentas de ahorros, corrientes o depósitos bancarios estén garantizados por el gobierno.

- No tengas todo tu patrimonio en la misma institución. Si una entra en default, esperemos que las otras no.

- Asegúrate de que siempre uses los servicios de instituciones legalmente constituidas, vigiladas por el ente estatal correspondiente.

- Al invertir en bonos, hazlo a través de ETFs conformados por bonos. Así dispersas el riesgo entre decenas de bonos: Mitigación del riesgo a través de diversificación.

- Cuando prestes dinero a personas físicas, sé consciente de que puedes ser víctima de impago en cualquier momento y recuperar tu dinero puede ser imposible. En estos casos usualmente se pierde el dinero y la amistad. Por esto es bueno no prestar o hacerlo a través de plataformas P2P.

Rentabilidad más baja de lo previsto

Este riesgo es muy común en negocios y emprendimientos. No es un incumplimiento, porque probablemente nadie te garantizó una rentabilidad específica. Sin embargo, se presenta una brecha entre la expectativa y la realidad.

¿Qué hacer?

- Haz la debida diligencia del negocio

- Sigue el consejo de Warren Buffet: Invierte sólo en aquello que entiendas

- Invierte según el riesgo que te puedas permitir. Cuanto más edad y mayor porcentaje de tu patrimonio, más seguro debe ser el destino de tu inversión.

Depreciación del activo

La depreciación es la pérdida de valor de un activo.

Este riesgo es muy frecuente en la renta variable. Cuando adquieres acciones o participaciones en un negocio, el precio de los títulos oscila en función del desempeño de la compañía y de la oferta y la demanda.

Al invertir en acciones individuales debes ser consciente del riesgo en el que incurres. Ni la empresa más rentable, grande o bien administrada se salva de las oscilaciones de mercado.

Cada empresa está sujeta a los vaivenes de su industria. Todas las industrias están sujetas a las fluctuaciones de la economía en general.

Si tienes intención de invertir en acciones asegúrate de que tienes la fortaleza emocional para ver subir y bajar tu inversión día a día, minuto a minuto. Tal vez sea mejor no ver el precio de la acción en meses.

¿Qué hacer para mitigar el riesgo de depreciación?

En primer lugar, debes entender qué estás haciendo. Recuerda que comprar un activo con la expectativa de que se valorizará por obra y gracia del mercado es una especulación, no una inversión.

La técnica del Value Investing busca minimizar el riesgo en la medida en que se estima el valor intrínseco del activo. Cuando el precio de mercado es suficientemente inferior al valor intrínseco (margen de seguridad), teóricamente el riesgo de compra es mínimo.

Estudiar y aplicar el Value Investing es una forma de minimizar el riesgo, no de eliminarlo. Ante todo: “Nunca hagas lo que no entiendas”.

Destrucción física del activo

Ejemplo: Inviertes en un camión para transporte de carga y el camión se destruye en un accidente.

Qué hacer para mitigar el riesgo:

Tomar seguros con las coberturas y exclusiones adecuadas.

Robo, estafa y otros delitos

Es importante discernir entre inversiones, especulaciones y fraudes. En la historia ha habido grandes esquemas piramidales, como el de Ponzi, Madoff, Murcia Guzmán y muchos otros. Además de las precauciones obvias, como las que listamos a continuación, es especialmente importante entender el modelo de negocio:

¿Cómo crea valor el negocio?

¿Quiénes son los clientes del negocio y por qué optarán por esta alternativa sobre sus competidores?

¿Cuáles son los competidores y qué ventajas tiene este negocio sobre los demás?

En la medida en que indagues y escudriñes el modelo de negocio, el equipo directivo y el racional del mismo, podrás entender si efectivamente es un negocio ganador, o si la fuente de utilidades eres tú, como potencial “inversor”.

¿Qué puedo hacer?

- Procura invertir en instrumentos que estén vigilados o al menos avalados por entes de confianza, como bolsas de valores serias y bien constituidas y entes de control y vigilancia gubernamental entre otros.

- Mantén total confidencialidad sobre tus datos y movimientos financieros. Evita ostentar o exhibir tu fortuna; este comportamiento atraerá a estafadores.

- Evalúa con quien te asocias o con quién negocias. Investiga en Internet y en los listados de delincuentes a tus potenciales socios. Lista Clinton, Interpol, listados de evasores de impuestos, etc. Una fuente de información interesante es la del departamento de tránsito de tu ciudad. La gente que incumple el pago de multas o sanciones de tránsito morosas no tendrá reparo en incumplir también a sus socios.

Conclusión sobre: ¿Dónde puedo invertir mi dinero de forma segura?

La forma más segura de invertir está dada por la referencia de riesgo cero: Los bonos del tesoro de los Estados Unidos, ya que este país jamás ha incumplido sus acreedores. El riesgo es la probabilidad de que al final del periodo de inversión, el inversor pierda total o parcialmente el principal.

Además de los bonos del tesoro, hay otros activos cuyo riesgo es bajo:

- ETFs compuestos por bonos gubernamentales

- ETFs compuestos por bonos corporativos de alto grado

Los mejores ETFs conformados por bonos son TLT y IEF.

El riesgo es la probabilidad de que al final del plazo de la inversión, es decir, cuando suponías que recibirías el dinero de vuelta no recibas lo que esperabas o peor aún, no recibas ni siquiera el dinero que invertiste (lo llamamos el principal).

Los principales riesgos al invertir:

- Devaluación

- Inflación

- Incumplimiento de pagos (default)

- Rentabilidad más baja de lo previsto

- Depreciación del activo

- Destrucción física del activo

- Robo, estafa y otros delitos

Ante todo, la mejor forma de mitigar los riesgos consiste en no hacer nunca lo que no entiendas.

Artículos relacionados con “¿Dónde puedo invertir mi dinero de forma segura?

¿En qué bonos invertir para blindar mi portafolio?

Qué es mejor: ¿Invertir en Oro o en Plata?

¿Dónde invertir mi fondo de emergencia?

Artículos recientes

Quien emprenda un proyecto debe calcular antes los costos y analizar si tiene suficientes fondos. Es el mejor método para pagar las deudas.

Crear fuentes de ingreso pasivo es una de las mejores formas en que un principiante puede iniciar su camino hacia la Libertad Financiera