Es frecuente que pospongamos la inversión hasta que todas las condiciones estén dadas. “Cuándo empezar a invertir” es una pregunta fundamental, ya que el interés compuesto actúa exponencialmente con el tiempo: Cuanto antes empecemos, más tiempo habrá para alcanzar nuestras metas de largo plazo.

El momento correcto para empezar a invertir es cuando la persona ha creado un fondo de emergencia, tiene una estrategia de ahorro continuo y está en control de la deuda. En términos generales se debe tener ahorrado el equivalente a 3 a 6 meses de gastos para responder a cualquier imprevisto.

Tabla de contenido

La importancia del fondo de emergencia

Contar con un fondo de emergencia es esencial antes de invertir, porque de no tenerlo, estaremos tentados a tomar el dinero invertido para cubrir los imprevistos, como un daño repentino en casa o del coche, una emergencia médica o incluso la pérdida del empleo.

Si establecemos un fondo de emergencia podemos acudir a este para cubrir los imprevistos, sin afectar nuestras inversiones, y, ante todo, evitando las decisiones impulsivas y la angustia de no saber cómo enfrentar las alteraciones súbitas de nuestra vida financiera.

Estrategia de ahorro continuo

La capacidad de ahorro de una persona o una familia es la diferencia entre el ingreso y el egreso. Si tu ingreso anual es mayor a tu egreso, tienes una capacidad de ahorro positiva. En caso contrario, que tu gasto anual sea mayor a tu ingreso, tu patrimonio se reducirá gradualmente.

Por lo tanto, para poder invertir es importante aportar consistentemente una suma de dinero, por pequeño que sea al monto invertido (lo llamamos “el principal”).

Mantener las deudas bajo control

Controlar las deudas es uno de los elementos más importantes para mantener unas finanzas personales o familiares sanas. Hay muchas técnicas, tácticas e ideas sobre el manejo de la deuda.

La recomendación de ingresopasivo.co es simple: implementa un plan (como por ejemplo la bola de nieve) para acabar con todas tus deudas en un tiempo determinado.

¿Por qué es importante tener las deudas bajo control antes de empezar a invertir?

Las deudas tienen un interés determinado, de acuerdo al tipo de crédito. En mi país, por ejemplo, los créditos hipotecarios pueden estar en el rango entre 9 y 15% aproximadamente, los de consumo alrededor de 20% y el interés de las tarjetas de crédito entre 28 y 32%.

Si tienes una deuda significativa en tu tarjeta de crédito (28% efectivo anual) e inviertes en un certificado de depósito a término que te da el 5 o 6% (con suerte) o incluso en un muy buen portafolio de ETFs o fondos indexados con el que logres del 10 al 15% efectivo anual, es mucho más rentable pagar el crédito que invertir.

Hay que considerar además que tienes total certeza de que el banco te cobrará entre 28 y 32% por tu deuda de tarjeta de crédito (o el valor que corresponda en tu país y tu banco), pero no tendrás certeza de que tu ETF produzca 10 al 15%.

En otras palabras: una de las mejores inversiones que puedes conseguir es reducir o eliminar la deuda.

El impacto del tiempo sobre las inversiones

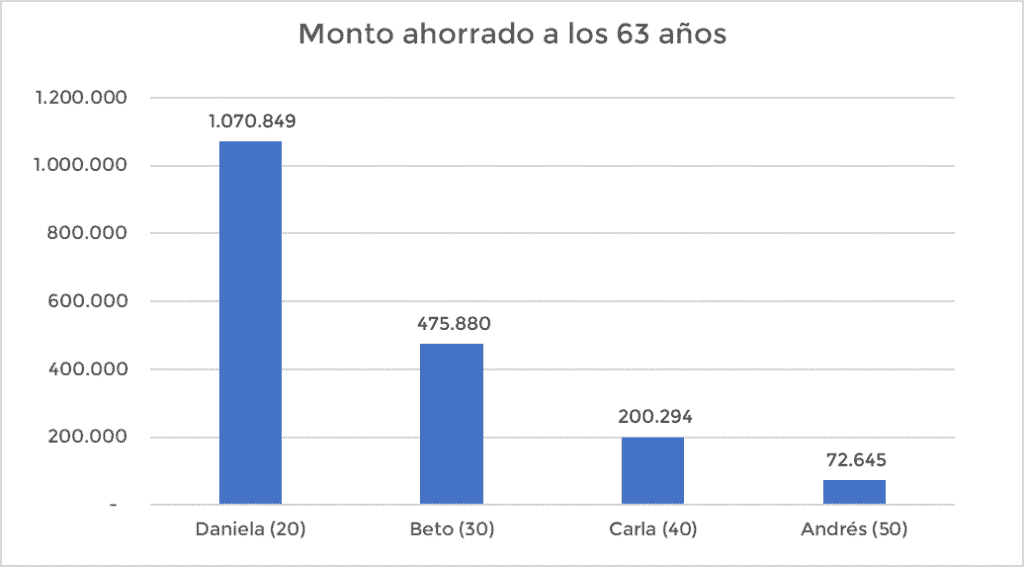

El siguiente es un ejemplo que ilustra el impacto del interés compuesto: Cuatro amigos empiezan a ahorrar el mismo monto de dinero (250 al mes), todos hasta que cumplen los 63 años. Todos logran invertir su dinero a una tasa del 8% efectivo anual (descargaron la herramienta de recomendación de inversiones de ingresopasivo.co).

La única diferencia es que cada uno empezó a ahorrar a una edad diferente.

Daniela a los 20, Beto a los 30, Carla a los 40 y Andrés a los 50 ¡Fíjate la enorme diferencia del monto que cada uno de ellos consigue a los 63 años!

Edad para invertir

Cuando mi hermana leyó esta la imagen con los resultados de Daniela, Beto, Carla y Andrés me dijo: “A los 20 años yo no podía ahorrar 250 Euros al mes!”. Lo importante de esta comparación no son los 250 Euros al mes, sino el impacto que tiene el tiempo en el crecimiento de las inversiones.

Cuanto más tiempo tengas para ahorrar, más posibilidades tendrás para lograr tus objetivos.

Además del aspecto puramente matemático, hay otras consideraciones importantes. Aprender a invertir tiene mucho de ciencia y algo de arte. Cada persona debería estudiar para encontrar los vehículos de inversión que más se ajusten al perfil y situación en cada momento.

En otras palabras, cuanto más tiempo, esfuerzo y práctica dediques a aprender a invertir, la probabilidad de que te vuelvas mejor invirtiendo aumenta.

Invertir sin ser mayor de edad

En este orden de ideas no es absurdo empezar a invertir incluso antes de la mayoría de edad. Cuando vivimos con nuestros padres prácticamente se cumplen todas las condiciones que hemos indicado:

Nuestro fondo de emergencia no necesita ser muy grande, porque nuestros gastos mensuales son muy pequeños. Podemos empezar un plan de ahorro con el ingreso que recibamos de nuestros padres más el dinero que ganemos por trabajos de medio tiempo o por temporadas.

Como probablemente nuestro endeudamiento es nulo o mínimo, podemos decir que las deudas están controladas.

En resumen, conviene invertir temprano en la vida. Si inicias tu vida de estudiante con el hábito del ahorro, la inversión, presupuestos anuales y definición de metas crearás excelentes hábitos para manejar tu dinero con mucha anticipación.

Por otra parte, tendrás décadas para estructurar tus fuentes de ingreso y tus instrumentos de inversión, de manera que, cuando tu ingreso sea más representativo puedas ahorrar más y sepas exactamente cómo componer tu portafolio.

En qué empezar a invertir

Hay tantas posibles respuestas a esta pregunta que requiere otro artículo completo para responderlo. Sin embargo, vamos a dar algunas pautas a tener en cuenta:

- Es imprescindible tener clara la diferencia entre invertir y especular. La mejor definición de inversión y especulación que hemos encontrado es la de los padres del Value Investing, Benjamin Graham y D. Dodd:

“Una operación de inversión es aquella, que, a través de análisis, promete seguridad para el principal y un retorno satisfactorio. Operaciones que no cumplen estos criterios son especulativas.”

B. Graham y D. Dodd, Security Analysis.

- Para empezar a invertir conviene usar instrumentos seguros y fáciles de entender y de usar. La rentabilidad no es tan importante en esta etapa como adquirir el hábito y aclarar los conceptos.

- Algunas opciones son: Cuentas de ahorros para el fomento de la construcción, CDTs e incluso ETFs estables, como BND.

- Hay fuentes de ingresos que no necesitan capital, y las cuales pueden ser implementadas incluso por menores de edad. En nuestro artículo sobre Ingresos Pasivos sin Inversión puedes ver una lista completa.

- Sin importar el instrumento de inversión que se use o la rentabilidad que se obtenga, es muy importante aprender a edades tempranas a calcular la rentabilidad, el interés o incluso conceptos más complejos como el riesgo.

Conclusión sobre cuándo empezar a invertir

- El momento correcto para empezar a invertir es cuando la persona ha creado un fondo de emergencia, tiene una estrategia de ahorro continuo y está en control de la deuda. En términos generales se debe tener ahorrado el equivalente a 3 a 6 meses de gastos para responder a cualquier imprevisto.

- Cuanto más tiempo tengas para ahorrar, más posibilidades tendrás para lograr tus objetivos.

- Es importante diferenciar entre inversión y especulación: “Una operación de inversión es aquella, que, a través de análisis, promete seguridad para el principal y un retorno satisfactorio. Operaciones que no cumplen estos criterios son especulativas.” En ingresopasivo.co no recomendamos especular.

- Una de las mejores inversiones que puedes conseguir es reducir o eliminar la deuda.

- Para empezar a invertir conviene usar instrumentos seguros y fáciles de entender y de usar.

- Ingresos Pasivos sin Inversión pueden ser una fuente temprana de ingresos.

- Sin importar el instrumento de inversión que se use o la rentabilidad que se obtenga, es muy importante aprender a edades tempranas a calcular la rentabilidad, el interés o incluso conceptos más complejos como el riesgo.

Artículos relacionados a cuándo empezar a invertir

Educación Financiera: 7 pasos para niños, jóvenes y adultos

Libros de educación financiera: Los 12 imperdibles

Cómo administrar mi dinero: 10 reglas básicas que quizá no apliques

Cartera permanente: Portafolio de inversión a prueba de tormentas

¡Queremos conocer tu opinión! ¿Cuándo empezaste a invertir o piensas hacerlo? Deja tus comentarios abajo.

Artículos recientes

Quien emprenda un proyecto debe calcular antes los costos y analizar si tiene suficientes fondos. Es el mejor método para pagar las deudas.

Crear fuentes de ingreso pasivo es una de las mejores formas en que un principiante puede iniciar su camino hacia la Libertad Financiera