Has oído el término fondos indexados o tal vez la sigla ETF?

Ya sea que decidas invertir en ellos o no, es un concepto que cualquier inversionista novato o experto debe conocer. Son una excelente opción a la hora de crear ingresos pasivos.

Tabla de contenido

Definición de un ETF

Para saber qué son los ETFs y saber cómo funcionan empecemos por la definición:

Las siglas ETF corresponden en inglés a Exchange Traded Funds, que se puede traducir al español como “fondos transables en la bolsa de valores”.

En su sentido más básico, un ETF es un tipo de fondo que posee activos (como acciones, commodities o futuros) y cuya propiedad está dividida en participaciones que se negocian en bolsas de valores.

Tomado de Business Insider y editado por ingresopasivo.co

Fondo de Inversión

Un fondo de inversión es una forma de invertir dinero en conjunto con otros inversores con el propósito de beneficiarse de las ventajas inherentes de trabajar como parte de un grupo, algunas de las cuales son:

- Acceder a grandes inversiones no disponibles para inversionistas individuales

- Lograr un nivel de diversificación mayor por el volumen ampliado de recursos

- Distribuir el riesgo asociado a la inversión entre muchas personas

En palabras más cotidianas, a continuación vamos a explicar qué son los ETFs y cómo funcionan:

Imagínate una canasta que contiene cientos de acciones de diferentes empresas del mundo. Como la propiedad de esta canasta está dividida en miles de pequeñas participaciones, puedes comprar algunas de ellas.

Entonces, en vez de comprar acciones de cientos de empresas, puedes adquirir una participación de un fondo que las contiene todas.

Así como sucede con las acciones, puedes hacer con commodities, futuros y bonos entre otros.

Definición de Fondos Indexados

Un fondo indexado es un tipo de ETF, diseñado para que la fluctuación de su valor siga o replique la de un determinado índice.

La palabra “indexado” viene de la palabra índice. Un índice, en la acepción que nos ocupa, es un método para registrar el desempeño de grupos de activos en una forma estandarizada. Los índices normalmente miden el desempeño de una canasta de títulos valores relacionados entre sí.

Algunos ejemplos de índices que puedes seguir al invertir en fondos indexados:

| Índice | Fondos Indexados Vanguard | Relación de los activos indexados |

| S&P 500 | VOO | Conjunto de acciones de las 500 empresas más grandes de los Estados Unidos que se negocian públicamente. |

| Dow Jones Industrial Average | VTSMX | Conjunto de acciones de las 30 empresas más grandes que se negocian en la bolsa de Nueva York y el NASDAQ. Cubre todas las industrias con excepción de la del transporte y los servicios públicos |

| Nasdaq | VDADX | El índice compuesto Nasdaq es el índice ponderado por capitalización de mercado de más de 2500 acciones comunes listadas en la bolsa de valores Nasdaq |

| MSCI Europe | Acciones de 437 compañias con capitalización grande y mediana en 15 mercados desarrollados en países de Europa. |

Si quieres ver todos los detalles de estos fondos y muchos otros, puedes ingresar las siglas ( VOO, VTSMX, VDADX y muchos otros) en Yahoo Finance o Google Finance.

Seguramente te estás preguntando cuáles son los mejores fondos indexados. En breve vamos a verlo con mucho más detalle, aunque no necesariamente es el fondo indexado SP500.

Por qué existen los ETFs y los fondos de inversión indexados

Tradicionalmente han existido los gestores de fondos o los bancos de inversión que hacen una gestión activa de los recursos de sus clientes. Si entregabas 1´000.000 de EUR a un fondo privado, había un gerente (Fund Manager) que se encargaba de administrar tus recursos con el objetivo de exceder el desempeño del mercado.

Por ejemplo, si en un año determinado el S&P 500 creció el 7%, se esperaba que tus recursos hubieran crecido en un porcentaje mayor al 7%.

El problema recurrente es que muy pocos gerentes lograban rebasar el desempeño del mercado sistemáticamente un año tras otro.

Otro problema es estos gestores de fondos cobraban comisiones millonarias por administrar estos recursos, independientemente del resultado. Entonces, es probable que el administrador hubiera logrado el 7,5% de crecimiento, pero al descontar su comisión de gestión del 2%, hubieras resultado con un desempeño peor que el mercado.

Hay muchas películas que reflejan este ambiente de ambición desmedida como “El Lobo” y “El Dinero Nunca Duerme”. Son solo películas, pero en el fondo no están muy lejos de la realidad.

Por otro lado la película “La Gran Apuesta” muestra una realidad más parecida a la realidad de los ETFs con Michael Burry y fondos indexados inversos.

John Bogle y Vanguard

En los años 70s, en contravía de los grandes fondos activamente administrados John C. Bogle propuso una idea revolucionaria para la época:

Crear un fondo de gestión pasiva (en contraposición de los activamente administrados) que no tenía como fin vencer el desempeño del mercado, sino simplemente crecer con el mercado.

En vista de que el mercado crecía entre el 8 y el 10% tomando largos periodos de tiempo, para un inversionista promedio no está nada mal.

Por otra parte, como el objeto del fondo fondo indexado es seguir el comportamiento del mercado, no vencerlo, no se requiere de los gerentes ganen grandes comisiones por su supuesta habilidad.

Vanguard es la administradora de fondos indexados y ETFs creada por Bogle.

El resultado de esto es un desempeño consistente año tras año y unos costos de administración ínfimos en comparación con los tradicionales fondos de gestión activamente administrados.

Un ejemplo real

Tengo mis pensiones obligatorias en uno de los fondos privados más grandes del país. Cobra aprox. 2,5% al año por la gestión activa. No hay mucho que pueda hacer más allá de pensionarme y resignarme.

Por lo tanto, por obtener una rentabilidad de fondos indexados bastante aceptable me cobran cerca de 0,15%, es decir, más de 2 órdenes de magnitud por debajo.

Tipos de ETFs

Hay muchos tipos de fondos indexados de acuerdo a la naturaleza de activos que agrupan. A continuación listamos algunos de los muchos que existen:

Fondos Indexados

Efectivamente, un fondo indexado es un tipo de ETF, justamente aquel que sigue un índice como el S&P500, el NASDAQ o el Dow.

Commodities

Un commodity es un bien que generalmente se transa en grandes volúmenes y cuya especificación no se diferencia de un proveedor a otro. Algunos ejemplos de esto son el petróleo, los granos, el oro y el gas natural.

Hay ETFs que siguen los indicadores de estos commodities.

Inversos

Son ETFs con un comportamiento inverso al índice que siguen. Por ejemplo, un ETF inverso al petróleo crece cuando el precio de este combustible cae.

Por industria o sector

ETFs que agrupan a compañías de cierto sector o industria. Algunos de los más importantes son: Energía, Salud e Inmuebles.

Internacional

ETFs que agrupan a las principales empresas de una región específica, como las acciones de Europa, de Asia o de los países emergentes.

Bonos

Los bonos son mecanismos que usan los gobiernos o las empresas para adquirir deuda y así financiar sus operaciones o su expansión. Actúan de forma estructuralmente diferente que las acciones, que en últimas forman parte del patrimonio de las empresas.

Los bonos son parte del pasivo de las compañías que los emiten.

Los ETFs de bonos deben estar siempre presentes en los portafolios de los inversionistas pasivos, ya que brindan una protección en caso de crisis.

Capitalización de mercado de las empresas que los componen

Hay ETFs especializados en agrupar acciones de empresas de cierto tamaño de compañías por capitalización de mercado. Algunos ejemplos son:

- Mega Cap:

Capitalizaciones Super grandes, con capitalización de mercado superior a 200 millardos de dólares

- Large Cap:

Compañías con capitalización de mercado grande. Usualmente más de 10 millardos de dólares.

- Mid Cap:

Compañías con capitalización de mercado media, entre 300 y 2000 millones de dólares.

- Small Cap:

Compañías con capitalizaciones pequeñas, de menos de 300 millones de dólares.

Cual es el mejor fondo indexado o ETF?

Esta es la pregunta clave. Afortunadamente la respuesta es muy fácil.

La respuesta es … depende.

Depende de tus metas, depende del momento, depende de tu situación.

Permitirme que me explique mejor, aún no hagas clic en la “X” de cerrar; espero aclarar el asunto con un ejemplo.

Lo primero es entender el comportamiento general de cada tipo.

ETFs que agrupan acciones:

Crecen cuando hay auges y decrecen rápidamente el las crisis.

ETFs que agrupan bonos:

Son muy estables en las crisis y en los periodos de crecimiento.

ETFs inversos:

Crecen cuando el indicador respectivo decrece, y viceversa.

ETFs por sectores:

Crecen cuando el sector en cuestión crece. El ejemplo típico es el sector de la energía. Los ETFs se desplomaron cuando el petróleo tuvo precios negativos.

En resumen, el mejor fondo es una combinación de fondos

Estos son sólo comentarios generales, como siempre, es mejor ver los números.

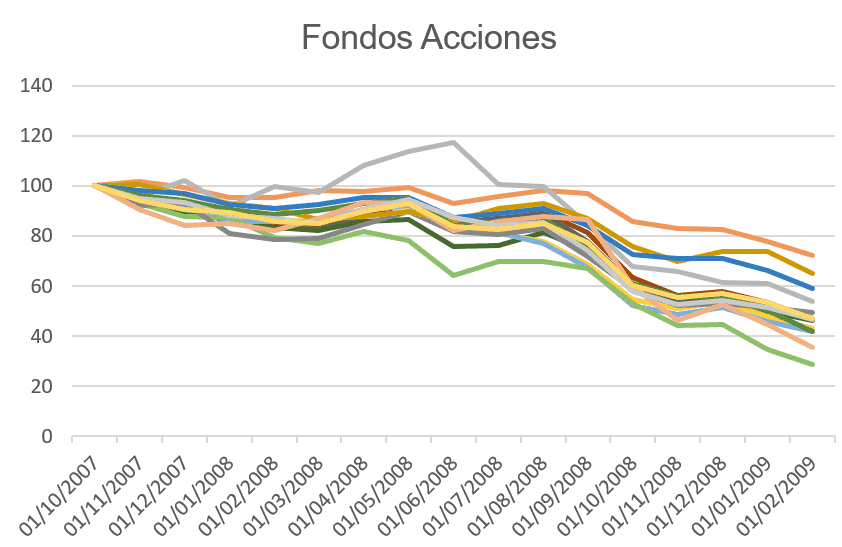

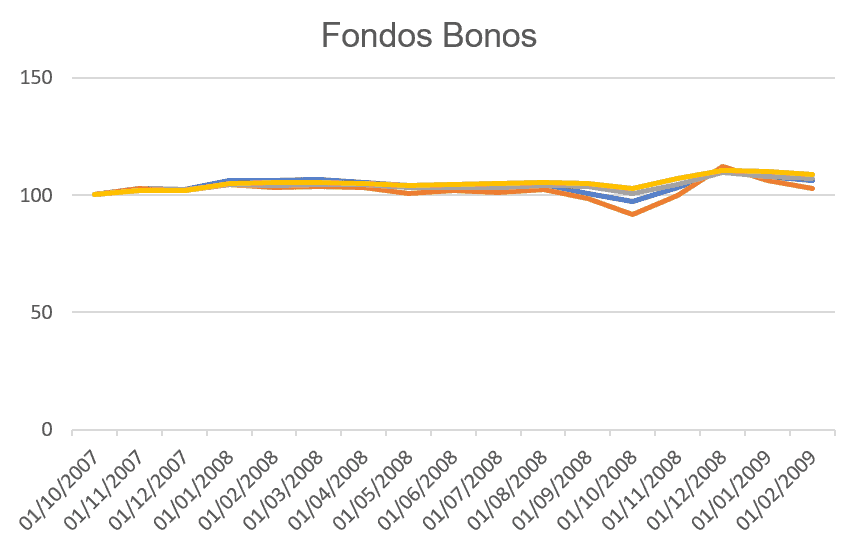

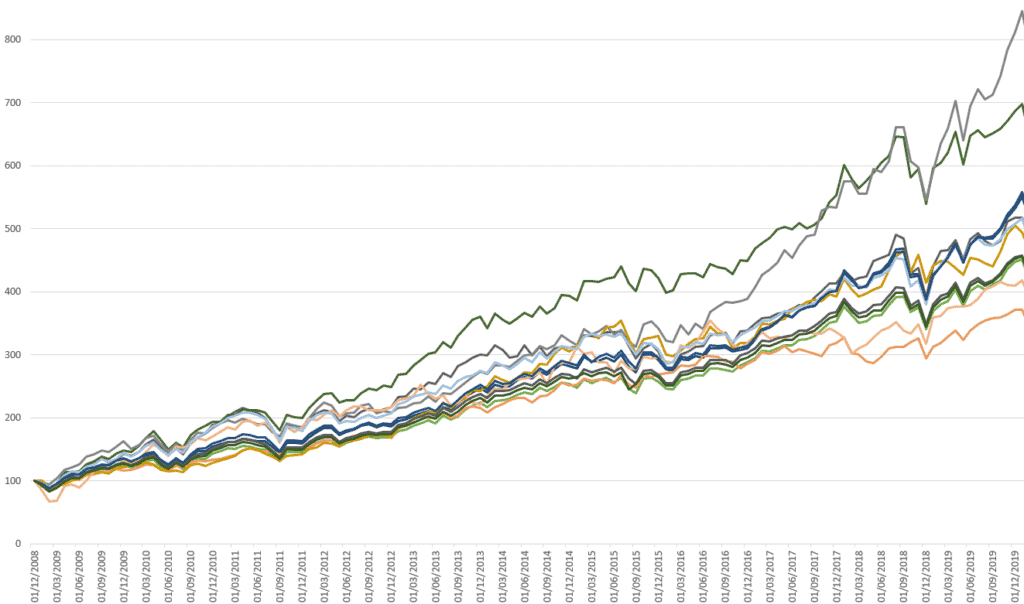

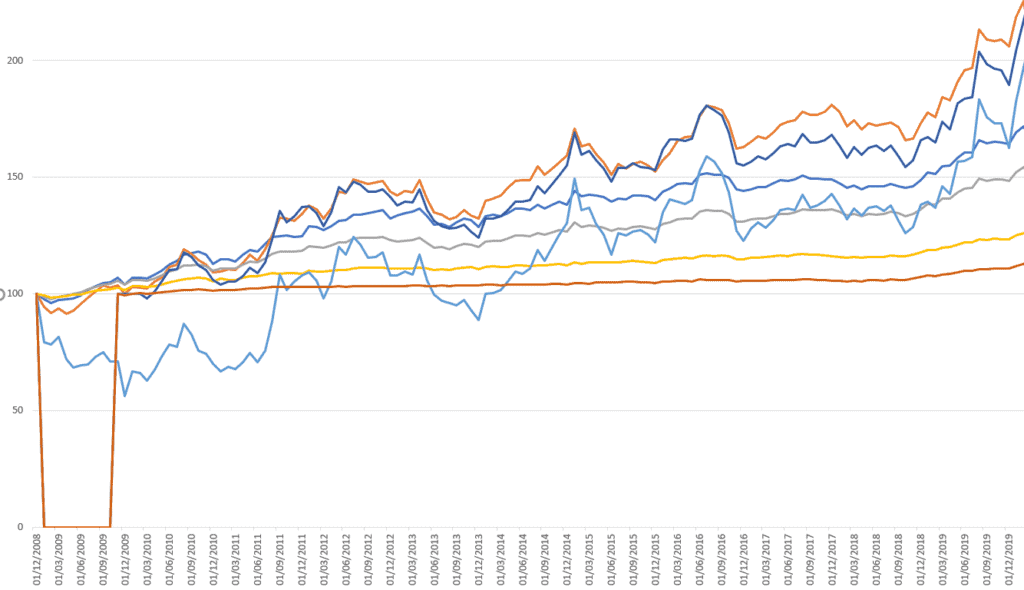

Las siguientes dos imágenes muestran el desempeño de ETFs (acciones y bonos) durante la crisis financiera global de 2007 a 2009.

Las siguientes dos imágenes muestran el desempeño de ETFs (acciones y bonos) durante el largo periodo de crecimiento económico entre el final de la crisis (2009) y 2019.

De las imágenes podemos sacar varias conclusiones:

- Durante el periodo de crisis 2008/2009 todos los fondos de bonos crecieron.

- Durante el periodo de crisis 2008/2009 todos los fondos de acciones cayeron; muchos de ellos a doble dígito.

- En periodos de auge los bonos se mantuvieron bastante estables; si bien subieron, el crecimiento fue mucho menor que el de los ETFs de acciones.

- En el periodo de auge, desde el piso de la crisis en 2009 hasta finales de 2019 hubo fondos que agrupan acciones que crecieron a doble dígito al año. Varios de ellos tuvieron crecimientos anuales compuestos de 15% o más.

- Siempre ten encuenta que los ETFs fluctúan en cuestión de días e incluso horas. Invierte sólo cuando entiendas bien lo que estás haciendo. Debes poder absorber grandes pérdidas potenciales del dinero que destines a invertir, sin que afecte tu estilo de vida o tus compromisos.

Cuál es la mejor combinación de fondos?

Seguramente tu interés es similar al de mis alumnos y clientes, que quieren lo mejor de dos mundos: Bajo riesgo y alta rentabilidad.

Sabiendo que ni tu ni yo tenemos una bola de cristal, nos podemos apalancar en algunas certezas si quieres construir un portafolio de ETFs y fondos indexados para todos los climas (crisis y auges):

- Nuestro portafolio ideal debe contar con ETFs que agrupen acciones y otros que agrupen bonos corporativos y estatales, de forma que crezca si hay auge (acciones) y se mantenga si hay crisis (bonos)

- En momentos pre crisis sería ideal contar una mayor proporción de fondos de bonos que con fondos de acciones. La gran pregunta es cómo saber cuándo habrá crisis.

Esto será objeto de otros artículos. La buena noticia es que sí hay formas.

- Si estás en tus veintes, puedes soportar más riesgos que si estás en tus 60s. Conforme avance tu edad, es prudente que tu portafolio tenga más bonos que acciones.

Evidentemente estas líneas no son una asesoría financiera. Simplemente son observaciones objetivas que buscan darte elementos de juicio al construir tu portafolio de ETFs fondos indexados.

Dónde consigo ETFs y Fondos Indexados? Cuáles son las mejores gestoras de Fondos Indexados?

Lo primero es que debes abrir una cuenta que te permita comprar estos tipos de fondos de manera pasiva (para evitar los altos costos de administración).

En segundo lugar, quiero hacerte notar lo siguiente: Por cada movimiento que haces te cobran una comisión, cuyo valor depende del banco o broker en el que tienes la cuenta. Si haces movimientos muy frecuentes, una parte importante de la rentabilidad que ganes se irá en forma de comisiones.

Recomponer semestralmente o a lo sumo con frecuencia trimestral es una buena práctica.

La entidad en la que abras tu cuenta depende del país en el que vivas. La cruda realidad es que hay más opciones si eres residente en Estados Unidos o Europa que si vives en Latinoamérica.

Hay grandes bancos, como Schwab, UBS o incluso Andbank, sin embargo requieren de saldos mínimos relativamente altos (250.000 a 500.000).

Hay otra instituciones como los neobancos que te permiten abrir cuentas con ETFs con saldos mínimos mucho más bajos, a lo sumo algunos miles de euros. Algunos de estos bancos son las subsidiarias online de grandes bancos más establecidos.

Algunos nombres reconocidos son:

España

Opera como agente bancario de Andbank España

Es un banco 100% digital y tiene el respaldo del banco Santander

Se anuncia como el primer banco 100% móvil de España

Indexa Capital

Está autorizada y supervisada por la Comisión Nacional de Mercado de Valores (nº 257), entidad pública suscrita al Ministerio de Economía que vela por la protección de los inversores en España.

Idexa es un “Robo-Advisor”. “Robo” viene de “Robot”, no de “robar”, para tu tranquilidad.

Un Robo-Advisor es una plataforma digital que provee servicios de asesoría financiera automatizada, gestionada por algoritmos sin intervención humana.

Como aún no he tenido experiencia con este tipo de plataformas, omitiré mis opiniones por el momento (en futuros artículos tengo previsto comparar el rendimiento de un RoboAdvisor con mi propio criterio).

Degiro Fondos Indexados

Degiro es un broker mayorista para inversores particulares.

Latinoamérica

Invertir en fondos indexados en Chile, en México u otros países de América Latina es menos fácil que en Europa o Estados Unidos, porque hay menos opciones de acceso a estos poderosos instrumentos.

Es posible abrir una cuenta en Ameritrade para residentes en Latinoamérica.

Cómo convertir 50.000 EUR en 1 millón de EUR

Déjame adivinar: esta es la parte que habías estado esperando…

Al momento de escribir esto, estamos en la mitad de la pandemia por coronavirus.

La relevancia de esto es que muchos activos, y por lo tanto muchos fondos están con valoraciones muy bajas. Otra forma de entender esto es que el potencial de crecimiento de algunos ETFs y Fondos Indexados es enorme.

El ejercicio que voy a hacer supone algunas condiciones:

- Tienes 50.000 EUR para invertir

- Puedes ahorrar aprox 10.000 EUR al año (aprox. 830 EUR al mes)

- Tienes acceso a una cuenta de inversión que te permita adquirir ETFs

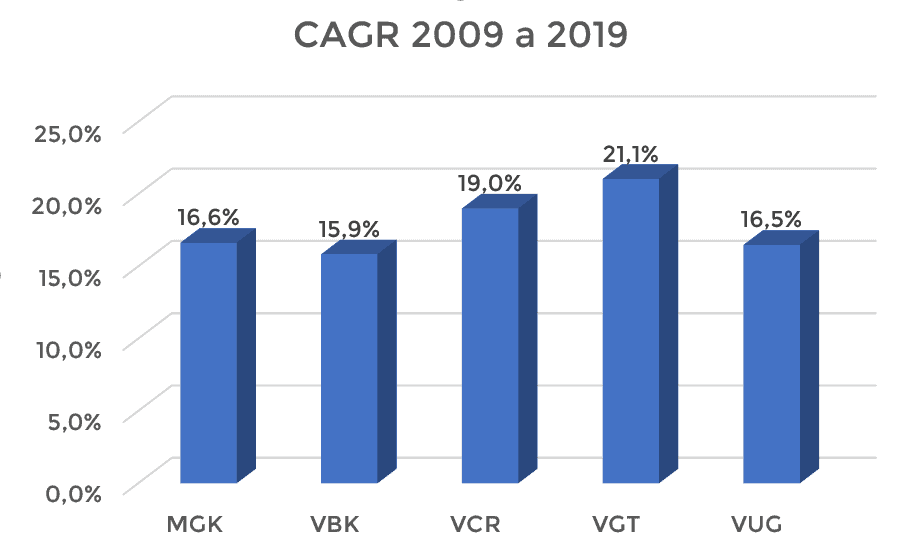

- Obtienes un crecimiento compuesto anual promedio (Compounded average growth rate CAGR) del 16% o superior año a año

- Reinviertes todos los rendimientos de tus inversiones

Puedes pensar que 16% al año es poco realista, por decir lo menos. Justamente este artículo tiene como foco este asunto: La rentabilidad de los ETFs.

En la siguiente tabla puedes ver el CAGR de varios fondos desde el final de la crisis y finales de 2019.

Al momento de escribir estas líneas estamos pasando por un gran bache económico. Hay una buena probabilidad de que en adelante tengamos años de crecimiento. Hablo en términos de probabilidades porque ni yo y tal vez nadie tenga certeza al respecto.

Ahora vamos a hacer otro escenario:

Asumamos que compramos fondos en 2006, justo antes de que empezar la crisis. Y vamos a revisar el resultado a finales de 2019, de manera que este desempeño incluye todo el impacto de la crisis de 2008 y 2009.

Como ves, hay varios fondos que rebasan el 16% de rentabilidad.

Conclusiones sobre la inversión en fondos indexados y ETFs

- Los ETFs son instrumentos que permiten al inversionista acceder a innumerables vehículos de inversión con bajos costes y comisiones y una gama amplísima de subyacentes, como acciones, commodities y bonos entre otros.

- ETFs y fondos indexados tienen riesgos inherentes a la renta variable a mitigar con diversificación, la correcta combinación de fondos, y sobre todo con el conocimiento del inversionista sobre las operaciones que realice.

- Bien administrados los ETFs son una excelente opción para administrar el portafolio de una persona o una familia: más liquidez y menor monto mínimo para invertir que en inversiones inmobiliarias y con menos volatilidad que acciones individuales.

Si estás interesado en salir de la carrera de la rata y lograr la libertad financiera, los ETFs y los Fondos Indexados son excelentes herramientas. Puedes invertir poco dinero cada mes, o la cantidad que hayas definido en tu presupuesto de ahorro.

Espero que este artículo te lleve a adentrarte en el mundo de los ETFs y los fondos indexados. Si tienes amigos interesados en invertir, no dudes en compartirlo con los botones de las redes sociales.

Artículos relacionados con los Fondos Indexados y ETFs

En qué invertir después de la pandemia

Nos encantaría conocer tu opinión! ¿Cuál es tu ETF favorito? ¡Deja tus comentarios abajo!

Artículos recientes

Quien emprenda un proyecto debe calcular antes los costos y analizar si tiene suficientes fondos. Es el mejor método para pagar las deudas.

Crear fuentes de ingreso pasivo es una de las mejores formas en que un principiante puede iniciar su camino hacia la Libertad Financiera